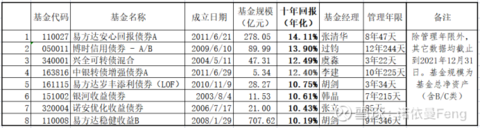

十年业绩回报年化10%以上的债券型基金仅有8支

2022年1月份是基金投资者虐心的一个月。权益型基金实现正收益的比例只有4.64%,股票型基金、混合型基金正收益数量占比分别只有1.57%和2.93%。(详见《2022年1月份公募基金小盘点》)大多数基金投资者遭遇新年负收益。

而在哀鸿遍野的近万支公募基金中,债券型基金一枝独秀,表现出强劲的抗风险能力,2280支债券型基金中有1560支基金实现正收益,正收益比例68.42%。在雪球平台上,关于“固收+”的文章明显增多。

本文也简单介绍几个优秀的“固收+”类基金:

一、筛选成立十年以上、年化回报超过10%的债券型基金

1、筛选条件:

成立十年以上、基金净资产大于等于5亿、晨星三年/五年评级三星以上、十年业绩回报10%以上的债券型基金。(不含偏债混合型基金)

2、筛选结果:

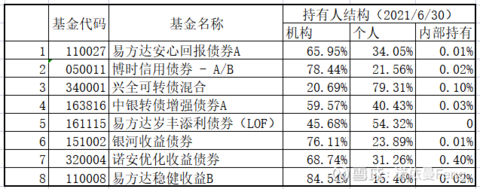

剔除重复的“易方达安心回报债券B”、“博时信用债券C”、“中银转债增强债券C”三支基金,全市场只有8支。

8支债券基金中混合债基金6支、可转债基金2支。

年化收益最高的是名将张清华管理的易方达安心回报债券A,十年回报年化达到14.11%,碾压一半以上权益类基金。

长期优秀的业绩回报离不开优秀的基金经理,老将过钧管理博时信用债A/B将近13年,创造了十年年化业绩回报13.90%的优异成绩;李建管理中银转债增强债券A将近11年;胡剑有易方达岁丰添利债券和稳健收益债券两支基金入选,其中易方达稳健收益管理接近10年。

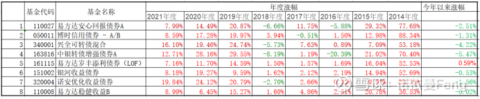

3、三支基金穿越牛熊,连续八年正收益:

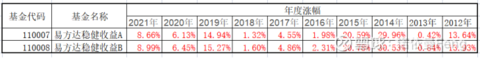

名将胡剑管理的易方达岁丰添利债券、易方达稳健收益债券B和韩晶管理的银河收益债券连续八年实现正收益。

今年以来,易方达岁丰添利债券仍实现正收益,而同是胡剑管理的易方达稳健收益债券在其它七支基金中回撤最小(-0.02%),仍是表现最优秀的两支基金。

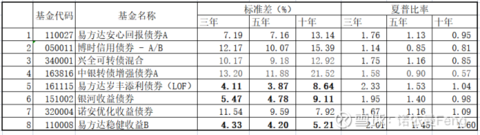

易方达稳健收益债券B、易方达岁丰添利债券、银河收益债券三支基金的三年、五年、十年业绩回报波动率(标准差)最小(十年略高于诺安优化),夏普比率最高(十年略低于诺安优化),是少有的既令投资人持有舒适、持有回报又高的债券型基金。

4、收益增强的手段:

债权类基金收益增强主要通过三种方式(1)通过杠杆购买更多的债券(2)超配可转债(3)顶配股票。

易方达安心回报债券和博时信用债,均将三种方式全部都用足。张清华和过钧均是“全能高手”张清华,选股能力、择时能力在业内都赫赫有名,不但管理债券类基金,也同时管理主动型基金。

博时信用债券A/B的可转债配置达到了87.63%,配置比例超过两支可转债基金,完全可以说是可转债基金。

兴全可转债基金反而可转债配置比例不高(只有52.32%),而是通过更高比例股票的方式获得超额收益。

通过高配可转债、股票带来超额收益的同时,可能会带来更大的波动性。

张清华通过三种方式均衡使用控制波动,虞淼通过降低仓位(几乎总有10%以上的现金)控制波动,而过钧则不控制波动。基金波动较小的胡剑,则股票和可转债的配置比例均很低。(见上表的“标准差”)

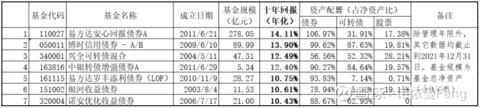

5、机构持仓比例高

(由于四季报不披露持有人结构,此数据为2021年中报数据)

除兴全可转债之外,其它七支基金的机构持仓比例均比较高。尤其是易方达稳健收益债券B,纵使其已达507.88亿元的规模(加上A/C份额为707.62亿),机构持有率仍然达到84.54%。

二、8支基金及基金经理概览

1、易方达安心回报债券A(110027)及张清华

该基金自2011年6月21日成立,至2022年1月28日共十年半,累计业绩回报265.93%,同期沪深300涨幅为56.88%。超额收益接近200%。

基金经理张清华管理该基金8年,业绩回报同类基金排名第一,十年年化14.11%。易方达安心回报债券A/B是张清华管理时间最长、业绩总回报最高的一支基金。

张清华目前在管基金共11支,合计管理规模已达1357.6亿元。在非货币基金的基金管理规模中名列前茅(含主动型基金)。

张清华管理的主动型基金“易方达新收益混合”同样业绩出色,连续6年取得正收益。

张清华现任易方达基金副总裁,其管理的基金层斩获6座金牛奖、9座明星基金奖。近3年加权业绩超95%的同类基金经理,综合评分超80%的同类基金经理。

2、博时信用债A/B(050011)及过钧

该基金自2009年6月10日成立至2022年1月28日十二年半,该基金累计业绩回报265.86%,同期沪深300涨幅52.66%,超额收益213.2%。

该基金从成立之日起即由过钧单独管理至今。

博时信用债投资标的持仓集中度很高。股票仓位占19.81%,前十大持仓就占19.12%,几乎就是持仓全部。可转债持仓87.63%,前5大债券持仓全部为可转债,占比41.93%,接近一半。

同易方达张清华一样,老将过钧也是一位“全能高手”,以其过人的选股能力和择时能力穿越牛熊,取得超人业绩。

过钧管理的主动型基金“博时新收益A/C”,年年获得正收益。

过钧现任博时基金公司董事总经理,其管理的基金斩获4座金牛奖、5座明星基金奖。近3年加权业绩超80%的同类基金经理,综合评分超95%的同类基金经理。

3、兴全可转债(340001)及虞淼

该基金成立于2004年5月11日,至今(2022年1月28日)已17年多,为投资者取得惊人的业绩回报,总回报达到惊人的1088.57%,同期沪深300涨幅356.38%。

基金经理虞淼自2019年1月16日,至今三年有余。

该基金虞淼接手以来,在延续超额业绩回报的同时,更以其稳健的管理风格、较小的波动率获得投资者,尤其是个人投资者的信赖和喜欢。

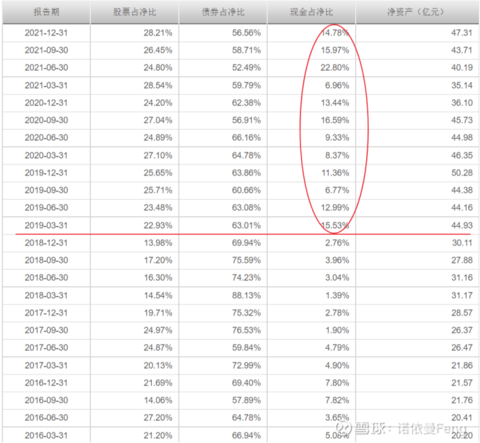

从上图可以看到,从其管理该基金后一个最明显的变化就是对仓位的管理。加大股票持仓比例、降低债券持仓比例,降低总仓位、加大现金持有。多数时间的现金持有比例均在10%以上。

虞淼从业时间也只有3年多,管理规模只有47.31亿元,但其业绩回报达到了年化15.23%,近3年加权业绩超95%的同类基金经理。

4、中银转债增强债券A(163816)及李建

该基金是入选的7支基金中规模最小的一支,其A/B类份额合计净资产才5.34亿。A类份额规模只有3.76亿元。

该基金自2011年6月29日成立起即由李建单独管理,至今10年有余。业绩总回报201.13%,同期沪深300涨幅52.12%。

该基金波动性较大,在入选的7支基金中波动性最大(三年、五年、十年标准差分别为13.20、11.88、21.52,均为同期最大值);业绩大起大落,既有2014年的70.40%涨幅(第三),也有2016年的-20.39%回撤(最大),2018年的回撤也最大(-8.19%),控制回撤能力较差。

不过即使这样,在仅有的7支入选基金中业绩仍然可圈可点,业绩回报十年年化12.40%,几乎与兴全可转债持平。

基金经理李建是一员老将,从业时间长达14年半,管理规模199亿元;目前担任中银基金公司权益投资部总经理,执行董事。管理的基金斩获3座金牛奖、3座明星基金奖,近3年加权业绩超95%的同类基金经理。

5、易方达岁丰添利债券(LOF)(161115)、易方达稳健收益债券B及胡剑

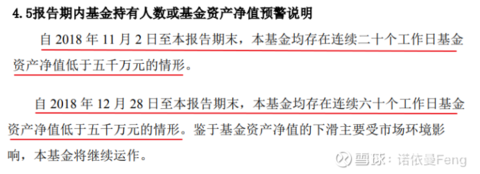

(1)易方达岁丰添利债券(LOF)虽然长期业绩优秀,并且创造了连续八年的正收益,但是仔细研究会发现,其2016、2017、2018连续三个年度收益分别只有1.69%、1.57%、1.50%的正收益,且在2018年下半年净资产持续下滑,连续两个季度净资产在0.48-0.50亿元徘徊,已经达到了基金清盘的边缘。

2018年四季报更是发出了“报告期期内基金持有人或基金净值预警说明”:

自 2018 年 12 月 28 日至本报告期末,本基金均存在连续六十个工作日基金 资产净值低于五千万元的情形。

正是在这种面临危机的情况下,胡剑临危受命,于2019年1月4日接任该基金的基金经理,使得该基金起死回生,再现辉煌。

胡剑接手后的三个完整年度业绩回报分别是2019年14.59%、2020年11.70%、2021年7.16%;基金净资产也从接手时(2018年12月31日)的0.48亿元,到2019年12月31日的1.06亿元,到2020年12月31日的3.28亿元,再到目前(2021年12月31日)的28.27亿元。

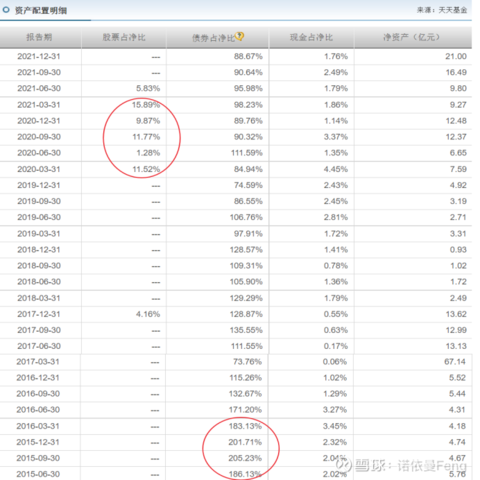

与张清华、过钧等基金经理通过高配股票获取超额收益不同,胡剑更关注二季市场和基金规模的变化,根据市场趋势和基金规模的变化进行资产配置。从上图可以看到,在2019年初至2020年三季度,配置股票的比例在11-15%之间,并保持一定比例(虽然比例不高)的现金,而从2020年四季度开始迅速降低持股比例,到目前的持股已经不足1%(为0.71%),杠杆超配债券(而且可转债持有比例也很低)。

(2)其实,胡剑的代表产品是管理近10年(9年346天)的“易方达稳健收益债券B”。

如果说,有两支基金同时入选十年年化业绩回报超过10%绝无仅有的话,那么胡剑管理的“易方达稳健收益债券A/B”还创造了另外两个神话:

第一、连续十年正收益。

第二、一支基金13次获奖。

胡剑现任易方达基金公司固定收益投资部总经理、固定收益研究部总经理,管理规模1205.93亿元,其管理的基金曾获5座金牛奖、6座明星基金奖,近3年综合评分超80%的同类基金经理。

6、银河收益混合债券(151002)及韩晶

该基金是入选的8支基金中成立最早的,成立于2003年8月4日至今已18年多,业绩总回报534.85%,同期沪深300涨幅363.41%。

该基金是入选的8支基金中,除胡剑管理的两支基金外,唯一连续8年实现正收益的基金。且波动率(标准差)较小,走势平稳,业绩优秀,给投资人能带来较好的持有体验。

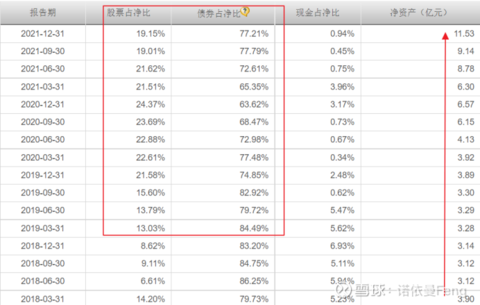

该基金主要通过调整股票配置比例获取超额收益,且较少使用债券杠杆。在2018年熊市阶段低配股票、适当持有现金,配置80%左右债券,确保收益稳定(正收益),在2019年底-2020年则高配股票,适当降低债券持仓及现金,保证牛市获得超额收益;在2021年的结构化市场适当降低股票仓位、提升债券仓位,降低波动。其稳健的操作的获得投资者认可,净资产逐年稳步提升,从2018年初的3.9亿,提升至2021年底的11.53亿。

韩晶是一员老将,从业12年有余,在管基金15支,管理规模43.16亿,目前担任银河基金公司固定收益部总监,其管理的基金曾获得2座金牛奖、5座明星基金奖,近3年综合评分超90%的同类基金经理。

7、诺安优化收益债券(320004)及张立

该基金长期业绩优秀,是诺安基金的“拳头产品”,曾是老将谢志华的得意之作。可惜谢志华在2021年11月离职,现任基金经理张立,是一个新生代基金经理,从业时间不足2年。

该基金成立于2006年7月17日,15年间业绩总回报235.80%,期间沪深300涨幅237.70%,刚刚追上大盘。作为一支增强型的债券类基金,能与股票指数PK,定是非常优秀。并且跟股票指数相比,波动性很少,(见上图)几乎可以看作是划线式“稳步增长”。

谢志华2021年11月13日卸任,距离年底只有1个多月,因此可以相信四季报持仓信息仍为谢志华的管理风格。

谢志华从2013年底接任基金经理后,延续以往持仓风格,几乎不持有股票,而是在债券基金在运作过程中,通过质押式回购进行融资杠杆交易。

在2015年的股票震荡牛市中,债券持仓竟然达到净资产的205.23%,而未持有一分钱股票,此后一直保持0股票,杠杆配置债券的运作;直至2020年牛市才通过股票配置获得超额收益。在2021年震荡市中,又逐步将股票配置降为0.

由一个新手掌舵这支明星产品,不知张立能否胜任,让我们拭目以待。

注:本文数据来源于晨星网、天天基金网、腾讯自选股。文中提到的相关标的只作为文中引用,不代表产品推荐。

本话题在雪球有18条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz