贝恩&招商银行:2017中国私人财富报告

近日,在中国私人财富市场迎来十周年之际,贝恩公司和招商银行联合发布《2017中国私人财富报告》,这是继2009年、2011年、2013年和2015年四度合作后,双方第五次就内地高端私人财富市场所做的权威研究。

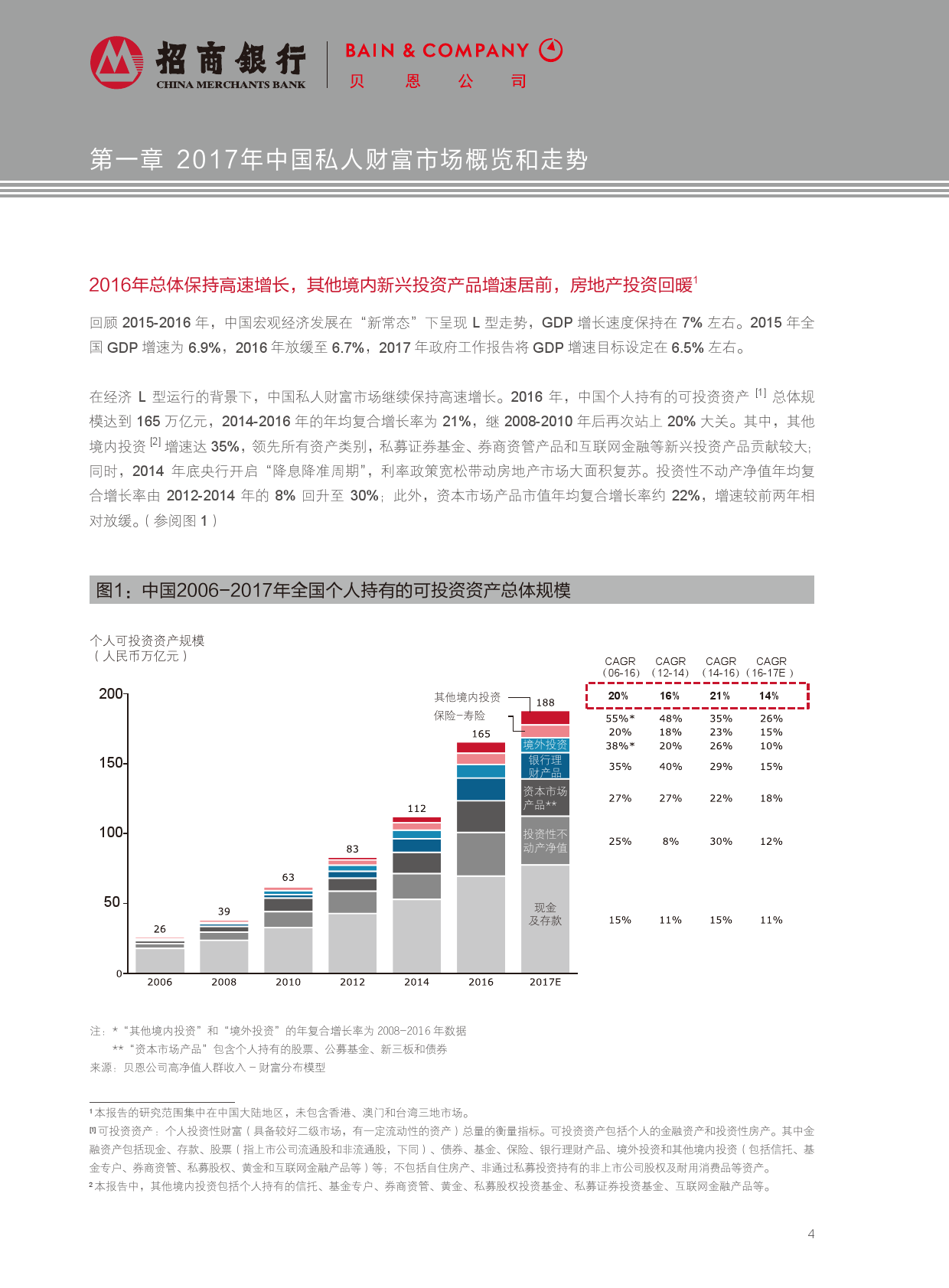

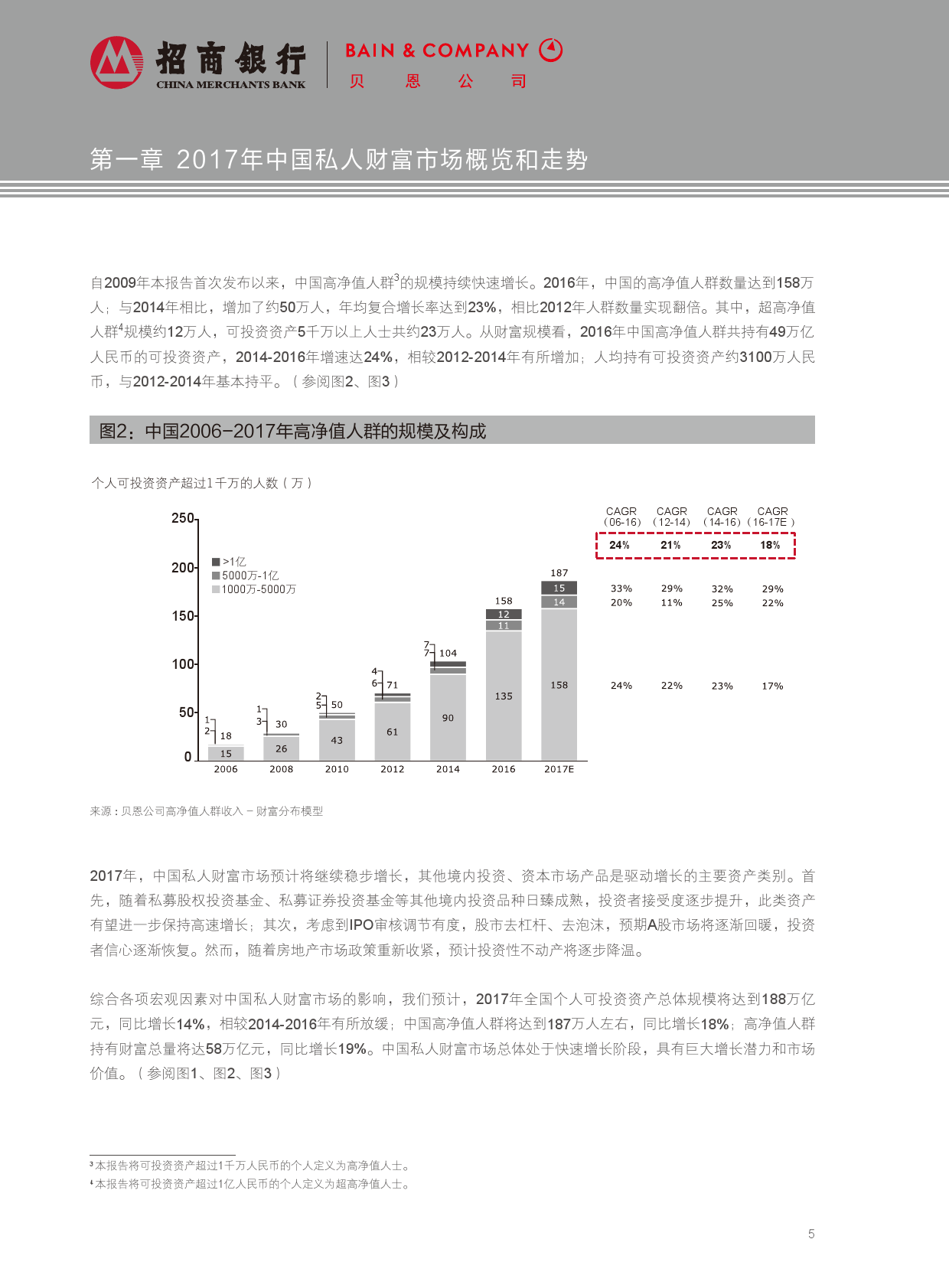

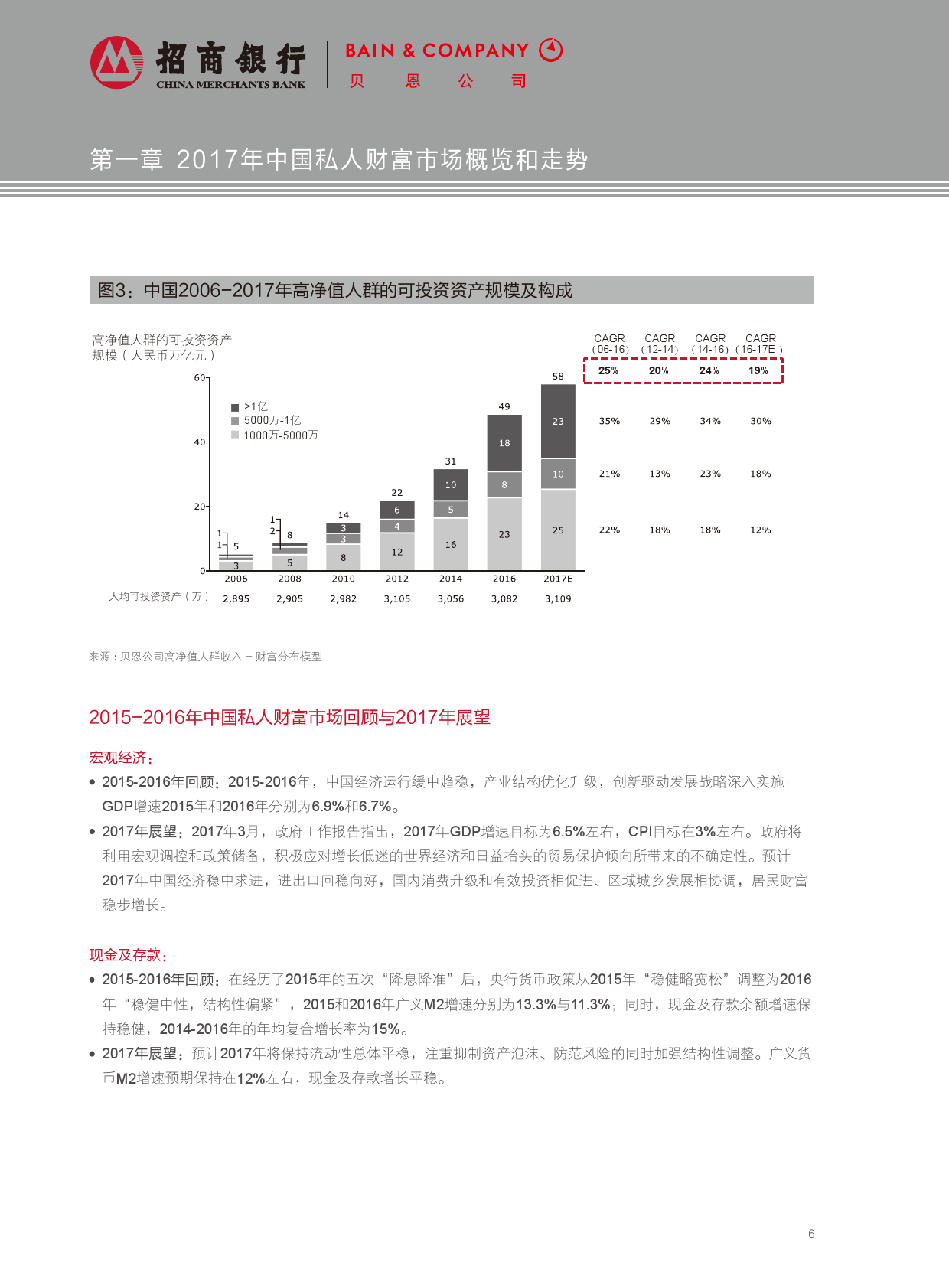

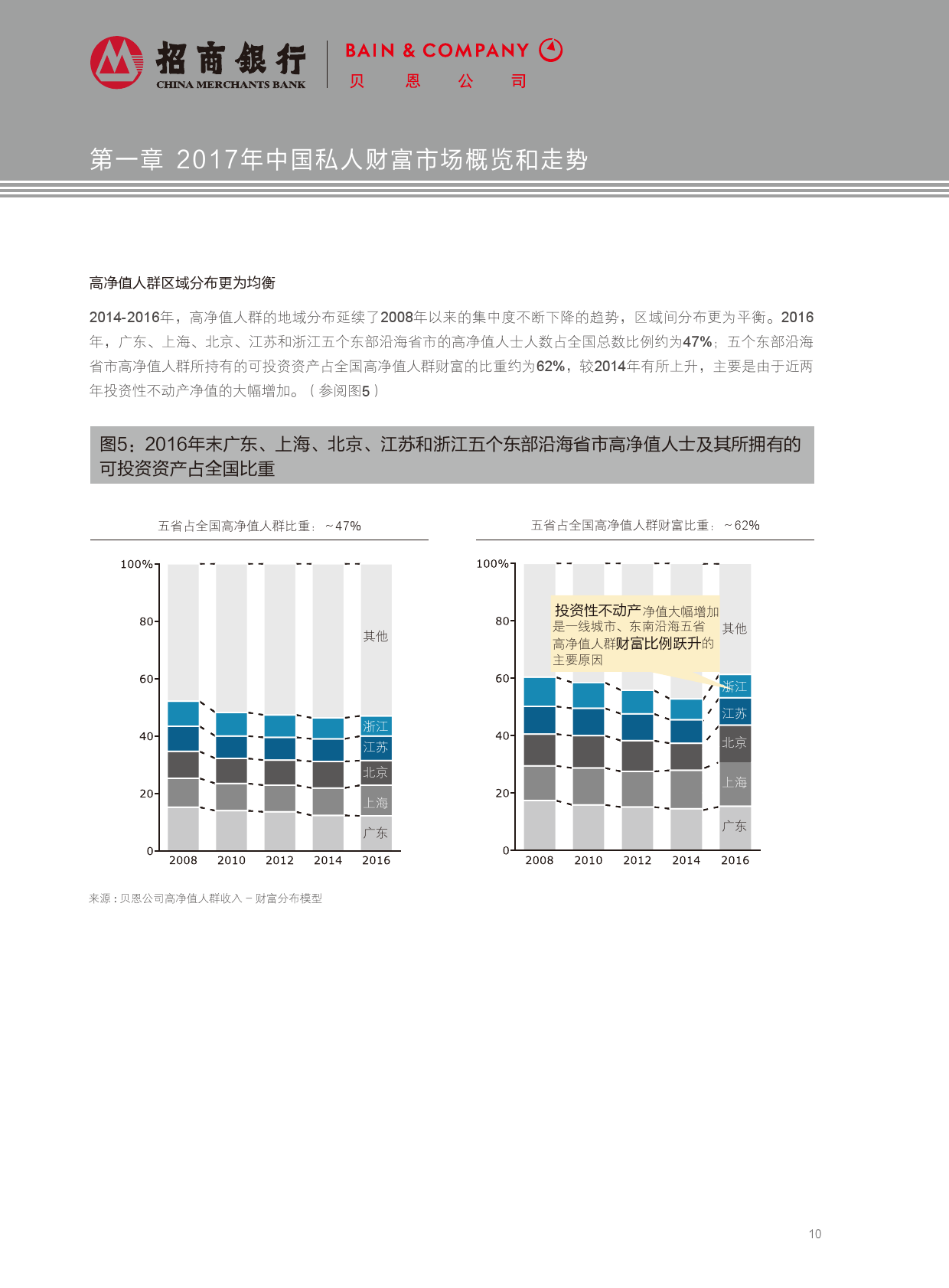

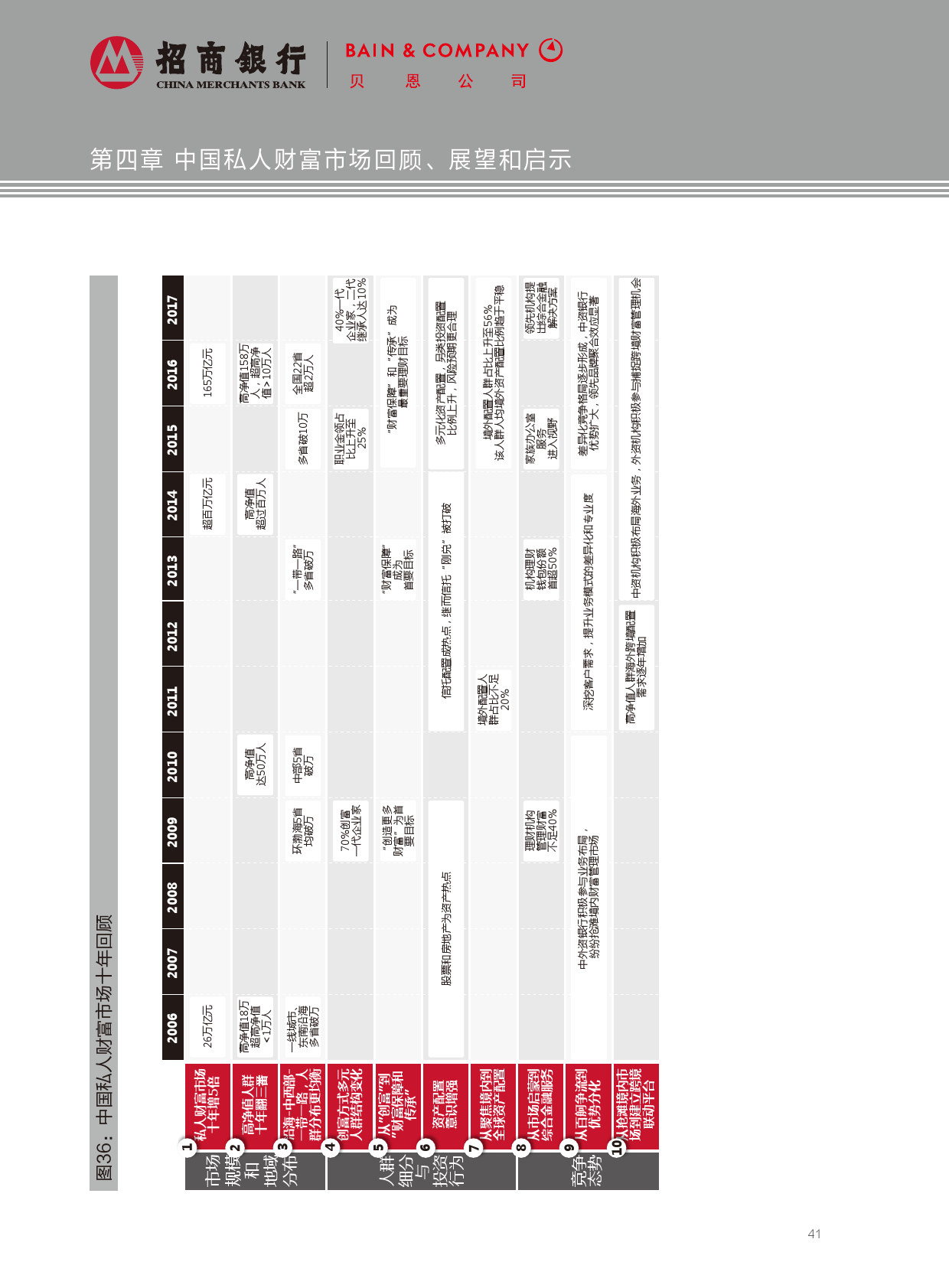

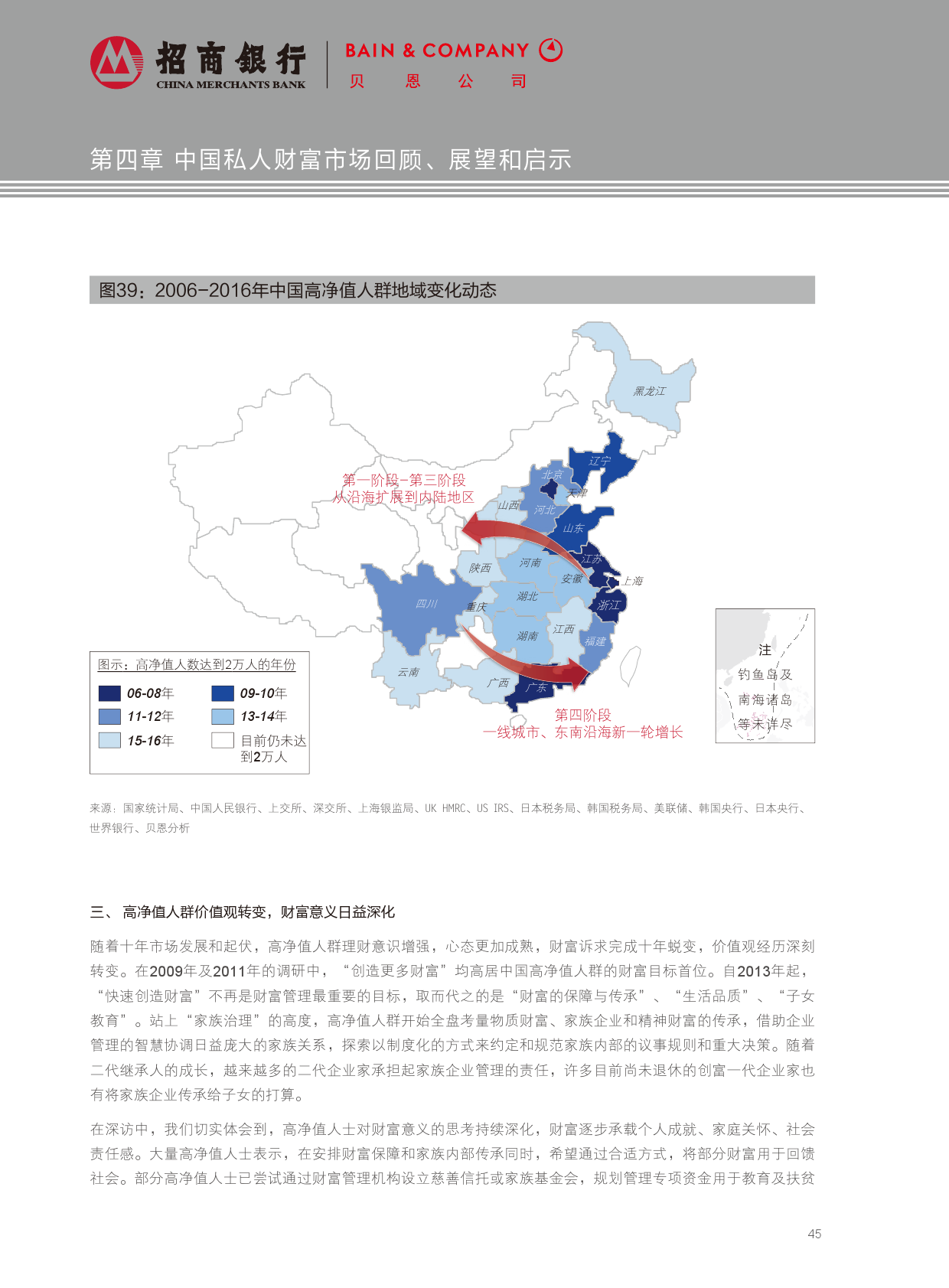

报告指出,2016年中国个人可投资资产1千万人民币以上的高净值人群规模已达到158万人,全国个人持有的可投资资产总体规模达到165万亿人民币。中国私人财富市场规模十年增长五倍,高净值人群数量十年翻三番,持续释放可观的增长潜力和巨大的市场价值。“一带一路、创业创新”影响持续深入,助推区域发展,高净值人群地域分布更为均衡,前景看好。

伴随十年经济发展和经济结构转型,高净值人群创富方式更趋多元,代际传承和企业创新推动人群结构进一步变化,高净值人群的投资行为也呈现出“心态更成熟、眼界更开阔、考量更长远”的特征。经过多年的发展,私人银行服务已深入人心,高净值人群对私人银行服务的信任和依赖度进一步加深。中资银行在积极加大境外市场战略投入以强化跨境联动服务平台的同时,进一步探索境内高端财富管理的差异化服务模式,领先的私人银行品牌表现出显著的聚合效应。

过去十年,中国私人财富市场经历了深刻的演变。时值2017年,市场仍处于快速增长期,犹如夏之乔木,华盖初成,繁盛生长。未来可期,前路并不平坦但必将愈发宽阔,唯有心诚者、志坚者,方能轻装上阵,百年如一日,行稳致远。

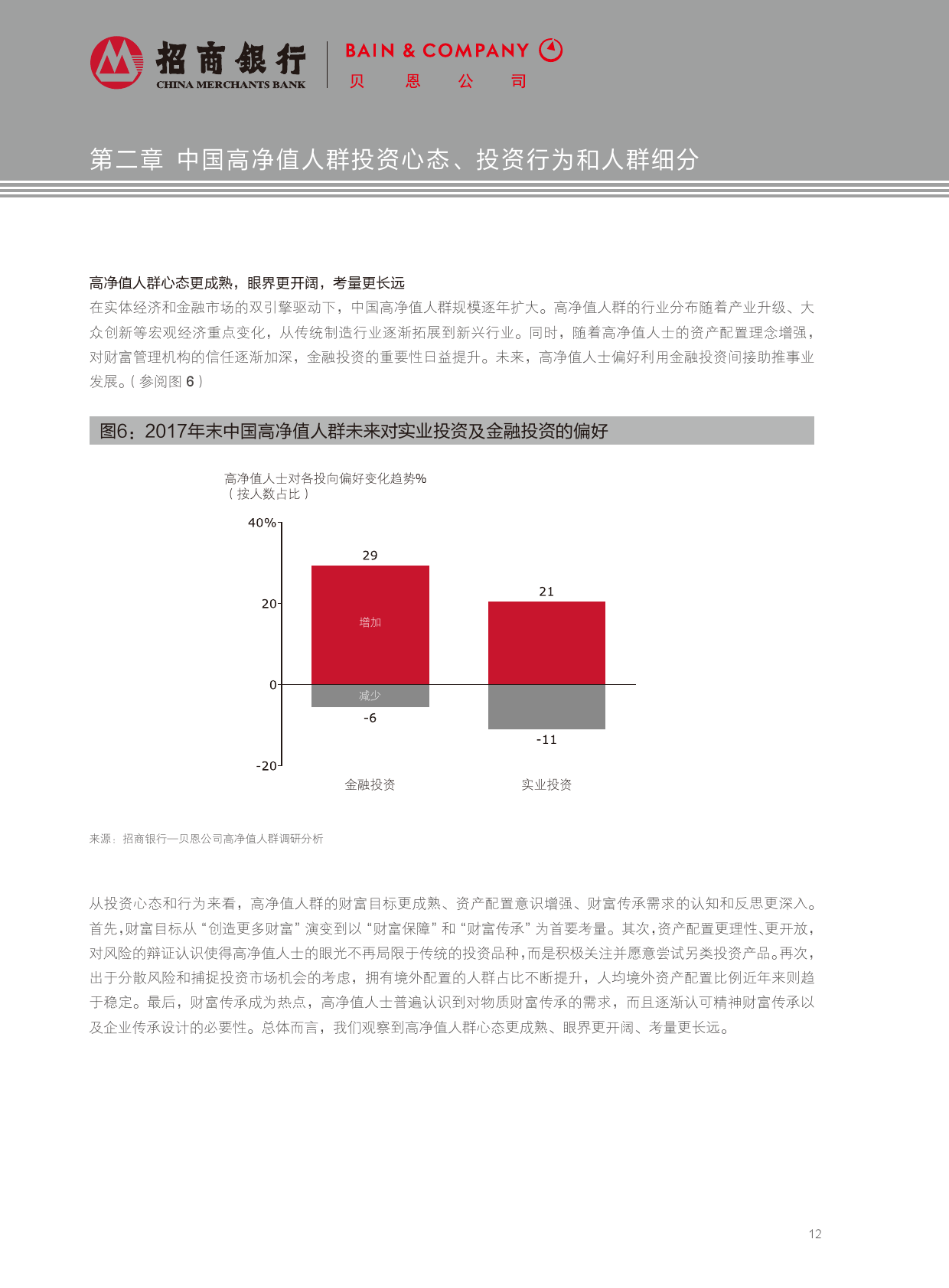

高净值人群心态更成熟、眼界更开阔、考量更长远

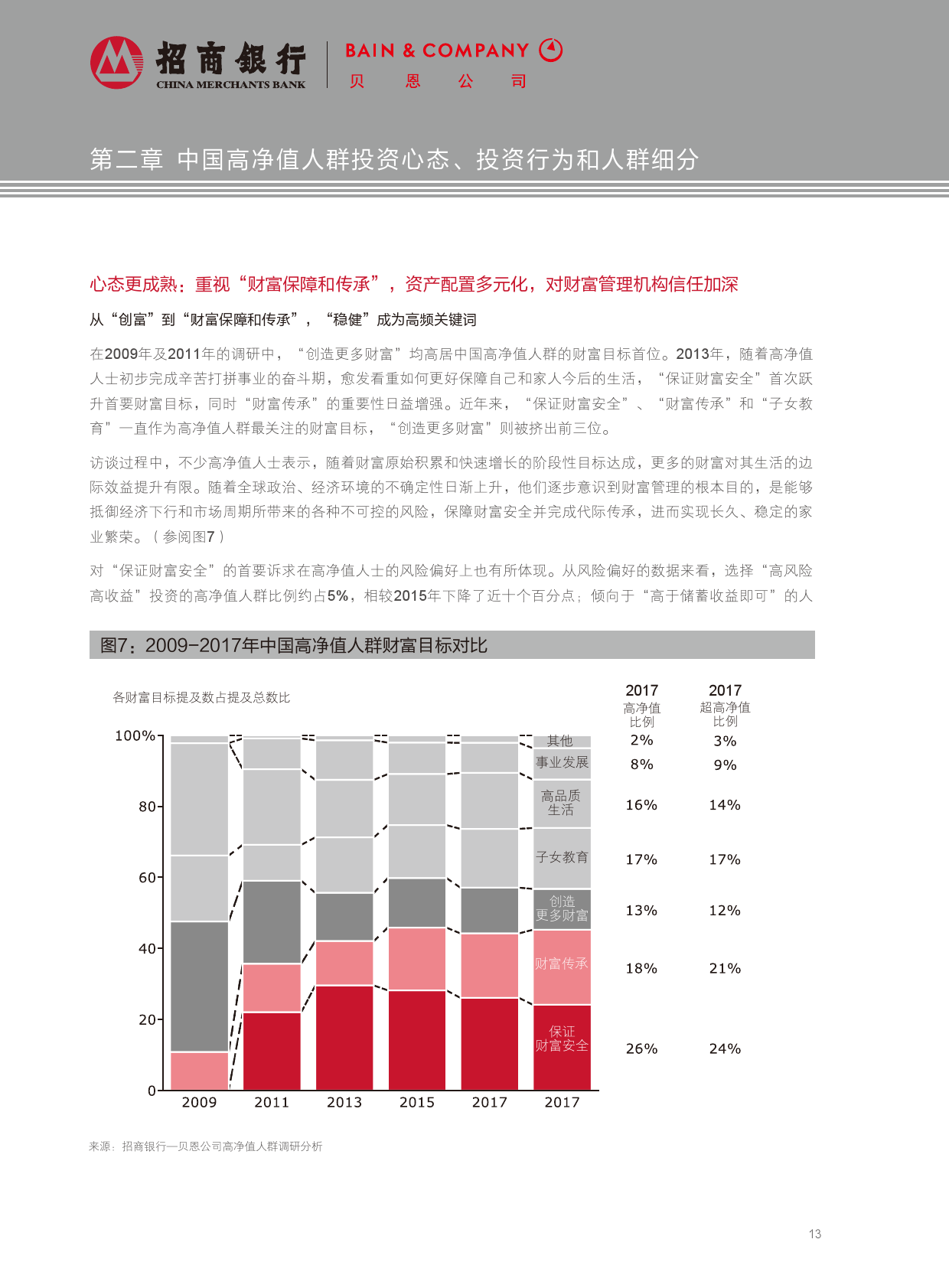

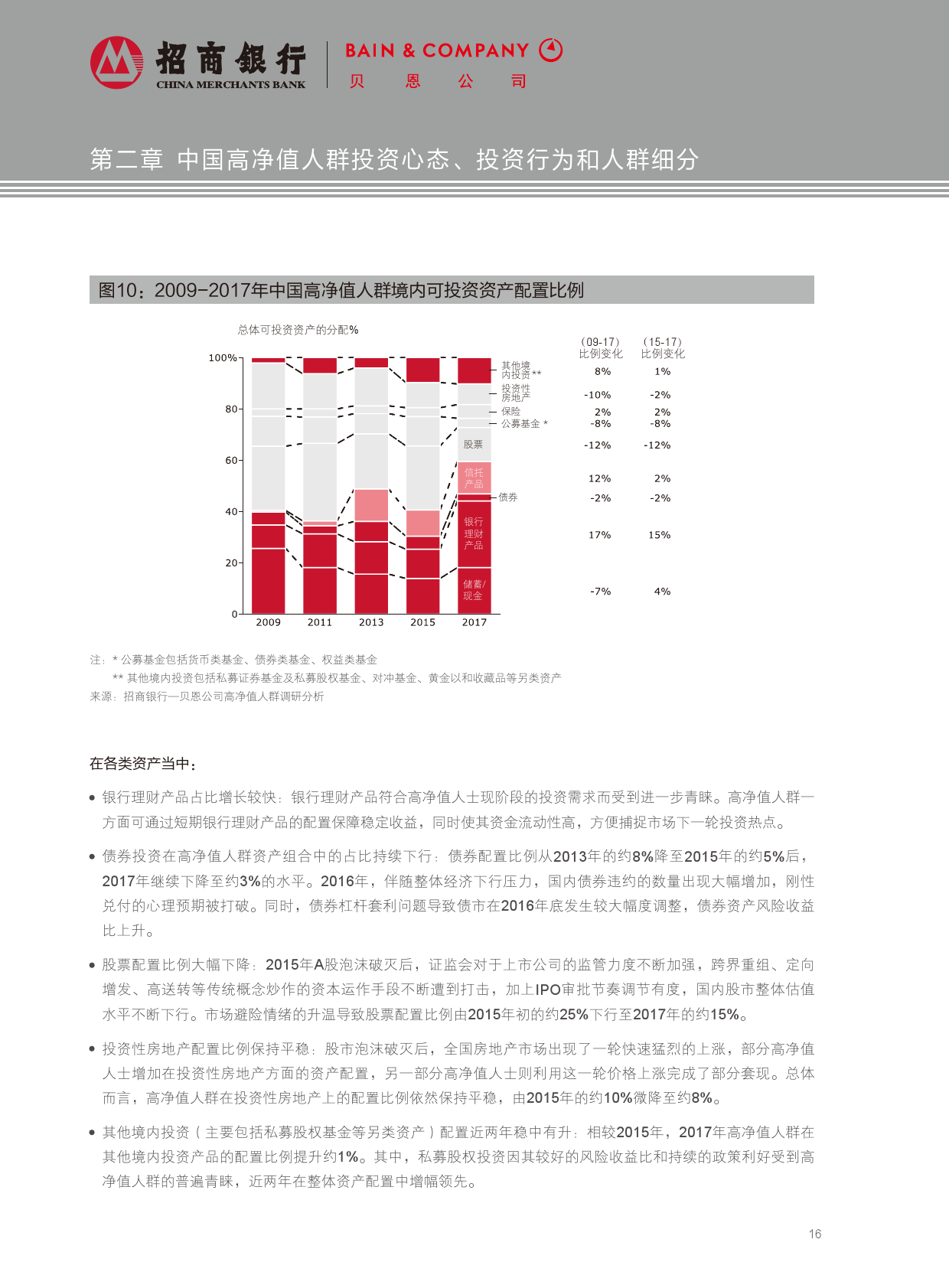

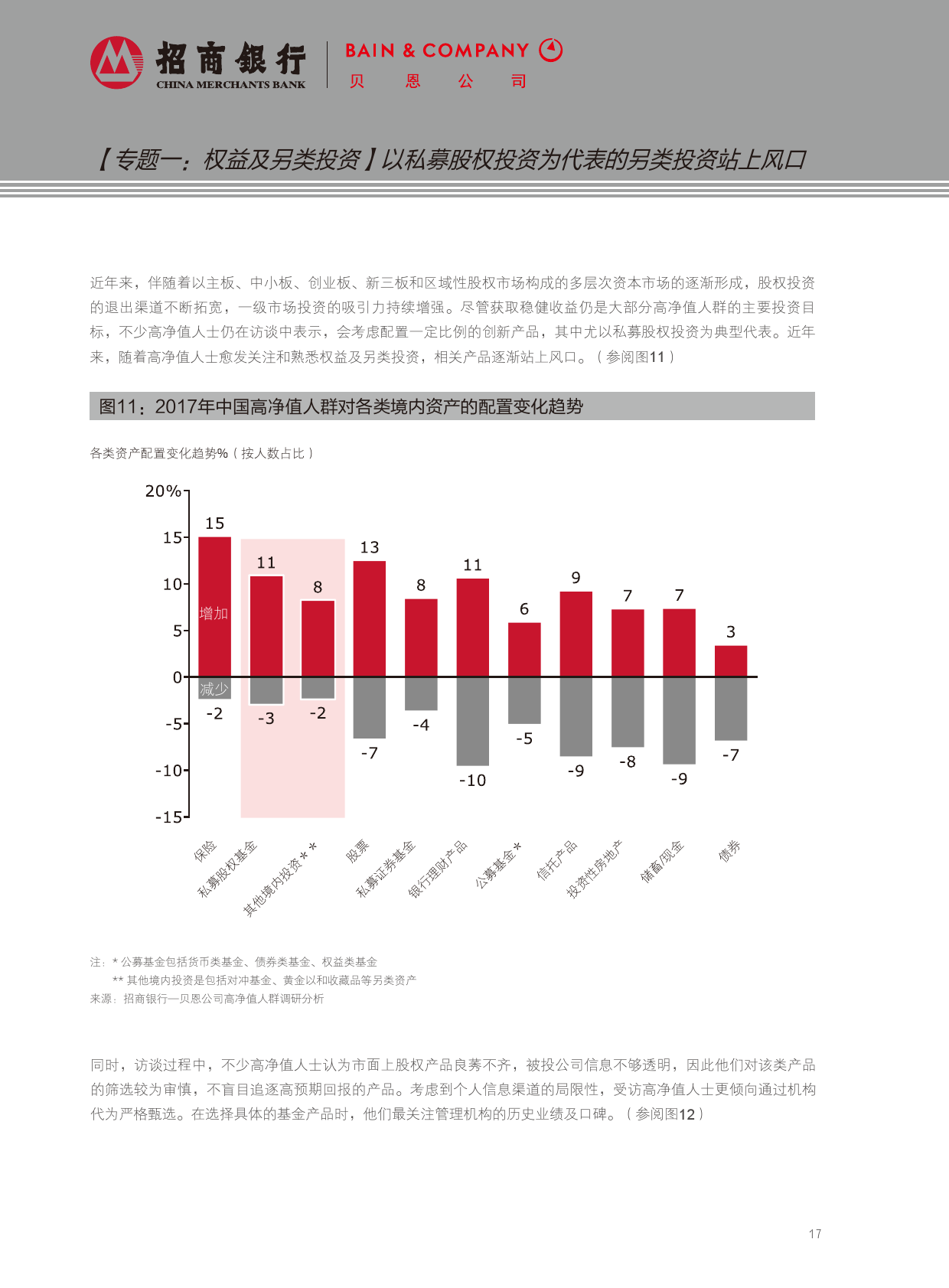

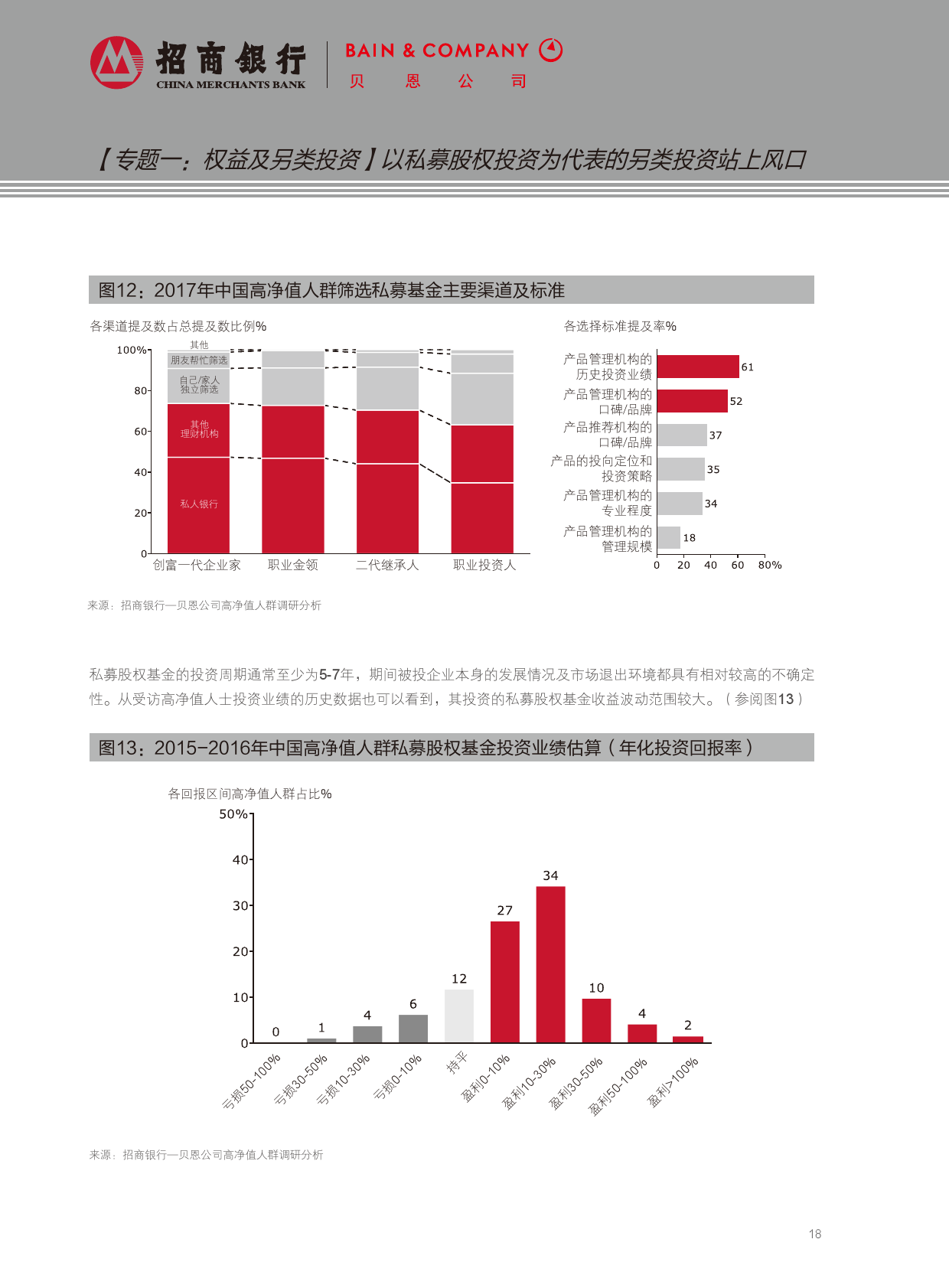

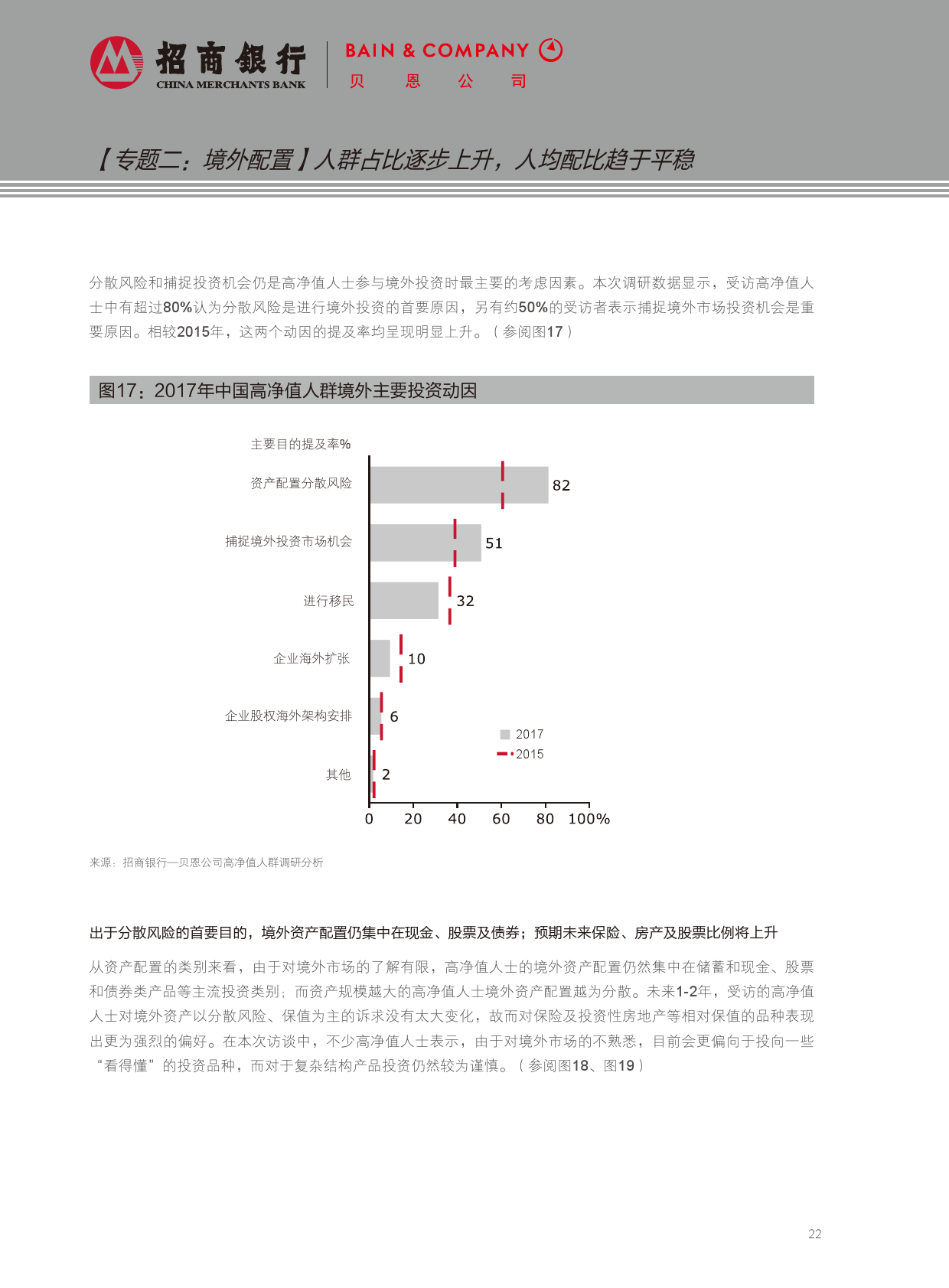

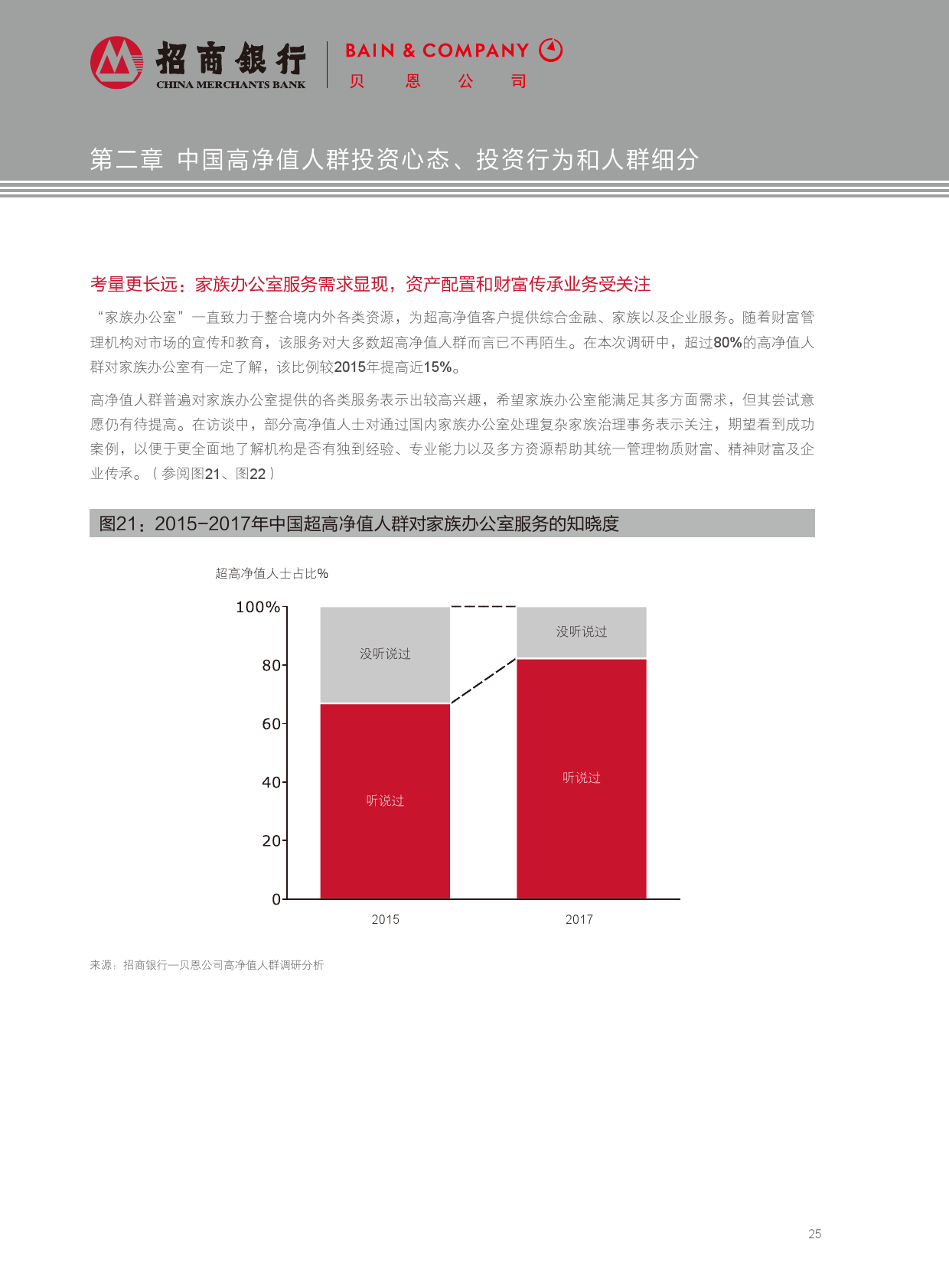

报告认为,高净值人群的财富目标更成熟、资产配置意识增强、财富传承需求的认知和反思更深入。首先,财富目标从早年的“创造更多财富”演变成如今以“财富保障”和“财富传承”为首要考量。其次,资产配置更理性、更开放,对风险的辩证认识促使高净值人群不再局限于传统的投资品种,开始积极关注并尝试另类投资产品。再次,出于分散风险和捕捉投资市场机会的考虑,拥有境外配置的人群占比不断提升,人均境外资产配置比例近年来趋于稳定。最后,财富传承成为热点,高净值人士普遍认识到对物质财富传承的需求,而且逐渐认可精神财富传承以及企业传承设计的必要性。

重视“财富保障和传承”,资产配置多元化,对财富管理机构信任加深

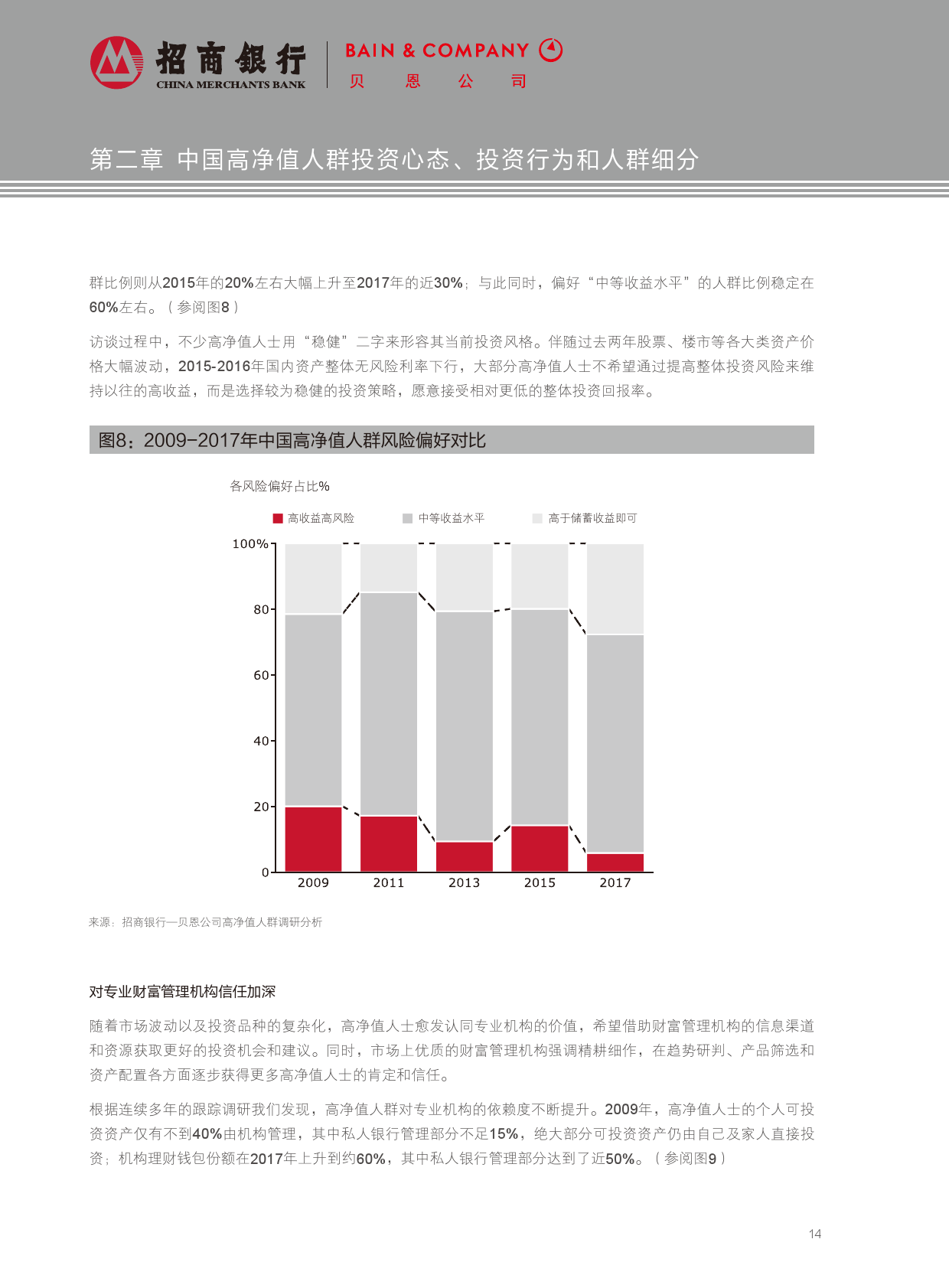

随着财富原始积累阶段性目标的达成,“保障财富安全”和“完成财富的代际传承”合计占比已达近50%,这反映出高净值人群以“创造更多财富”为始的蜕变。随着全球政治、经济环境的不确定性日渐上升,高净值人群逐步意识到理财的根本目的,是能够抵御经济下行和市场周期所带来的各种不可控的风险,保障财富安全并完成代际传承,进而实现长久、稳定的家业繁荣。跟踪调研也显示,高净值人群对专业机构的依赖度不断提升,机构理财钱包份额在2017年上升到约60%,其中私人银行管理部分达到不了近50%。

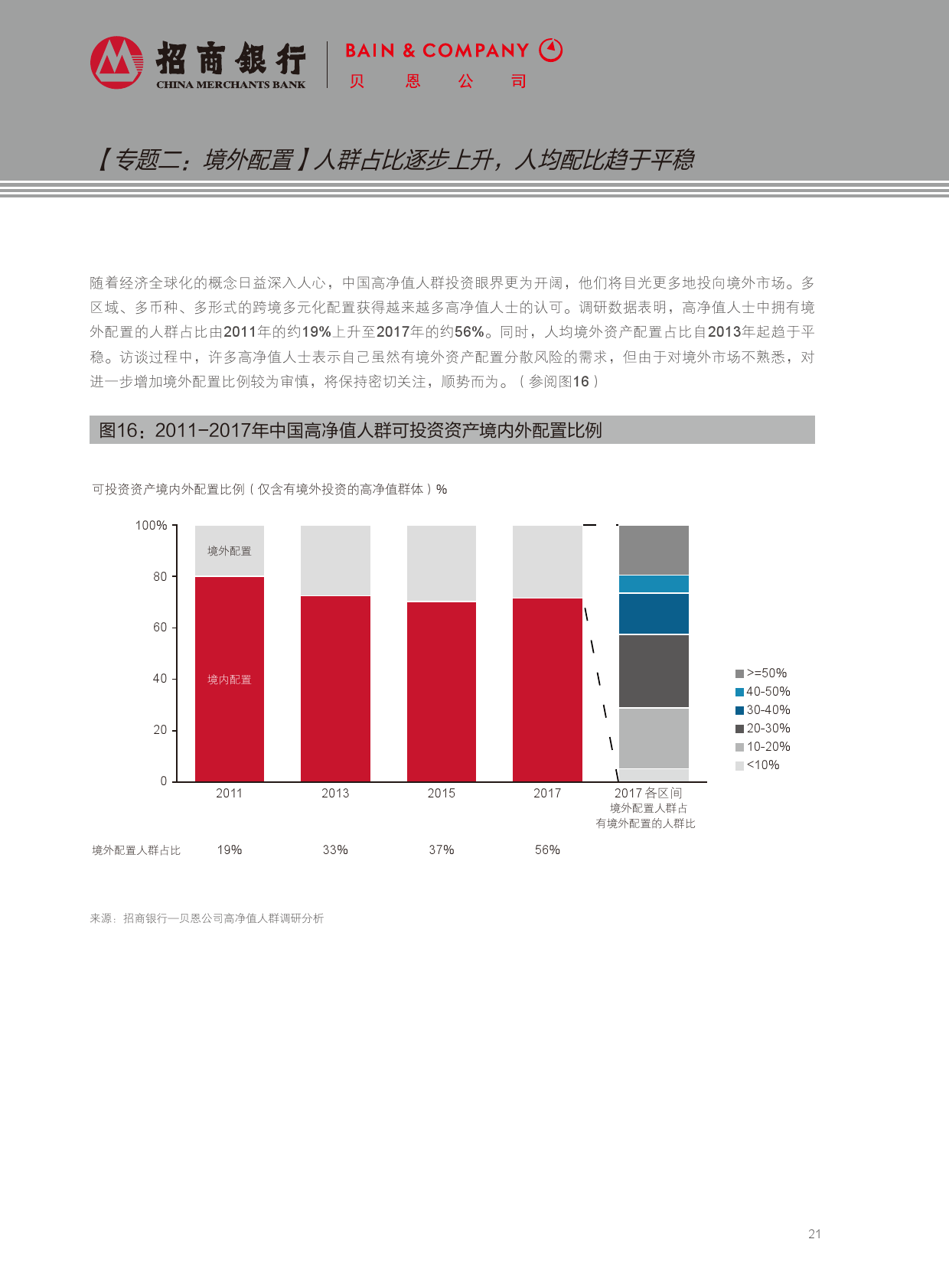

人均境外资产配置比例趋于稳定,境外投资开始回归理性化

随着经济全球化的概念日益深入人心,中国高净值人群投资眼界更为开阔,多区域、多币种、多形式的跨境多元化配置正在获得高净值人群的认可。报告数据显示,境外资产配置自2011年起成为投资热点,此后高净值人群渗透率逐年上升,一度超过50%。自2013年起,高净值人群人均境外资产配置比例趋于平稳,保持在20-30%的水平。从投资目的来看,高净值人群从简单的分散风险过渡到主动追求收益,境外资产配置逐渐分散,资产类别的复杂度有所提升。机构选择方面,随着对境外投资风险和复杂度的认识加深,高净值人群更看重财富管理机构在产品选择和资产配置方面的专业性。投资地域方面,近年来澳大利亚、加拿大和新加坡等地则升温明显。

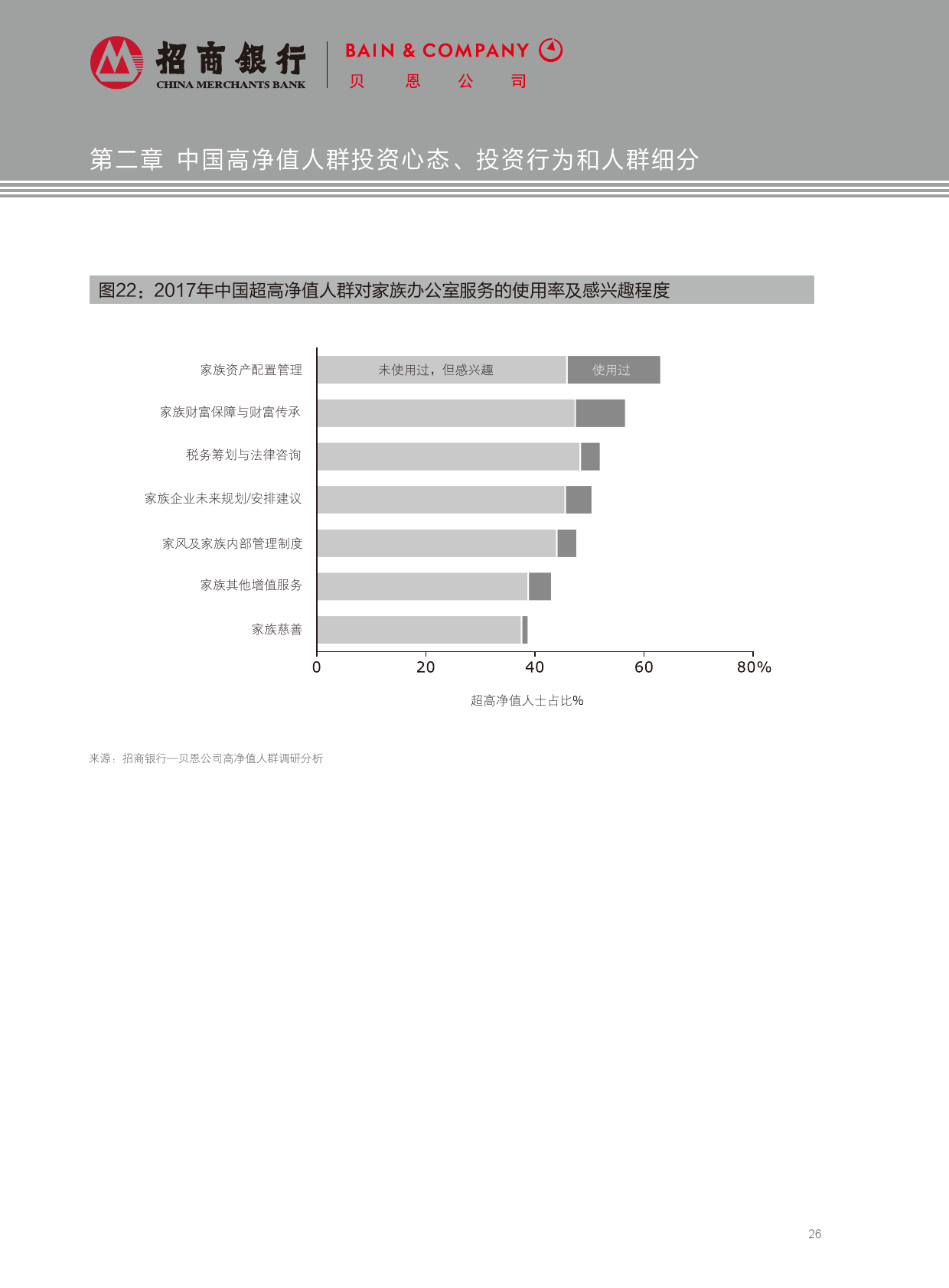

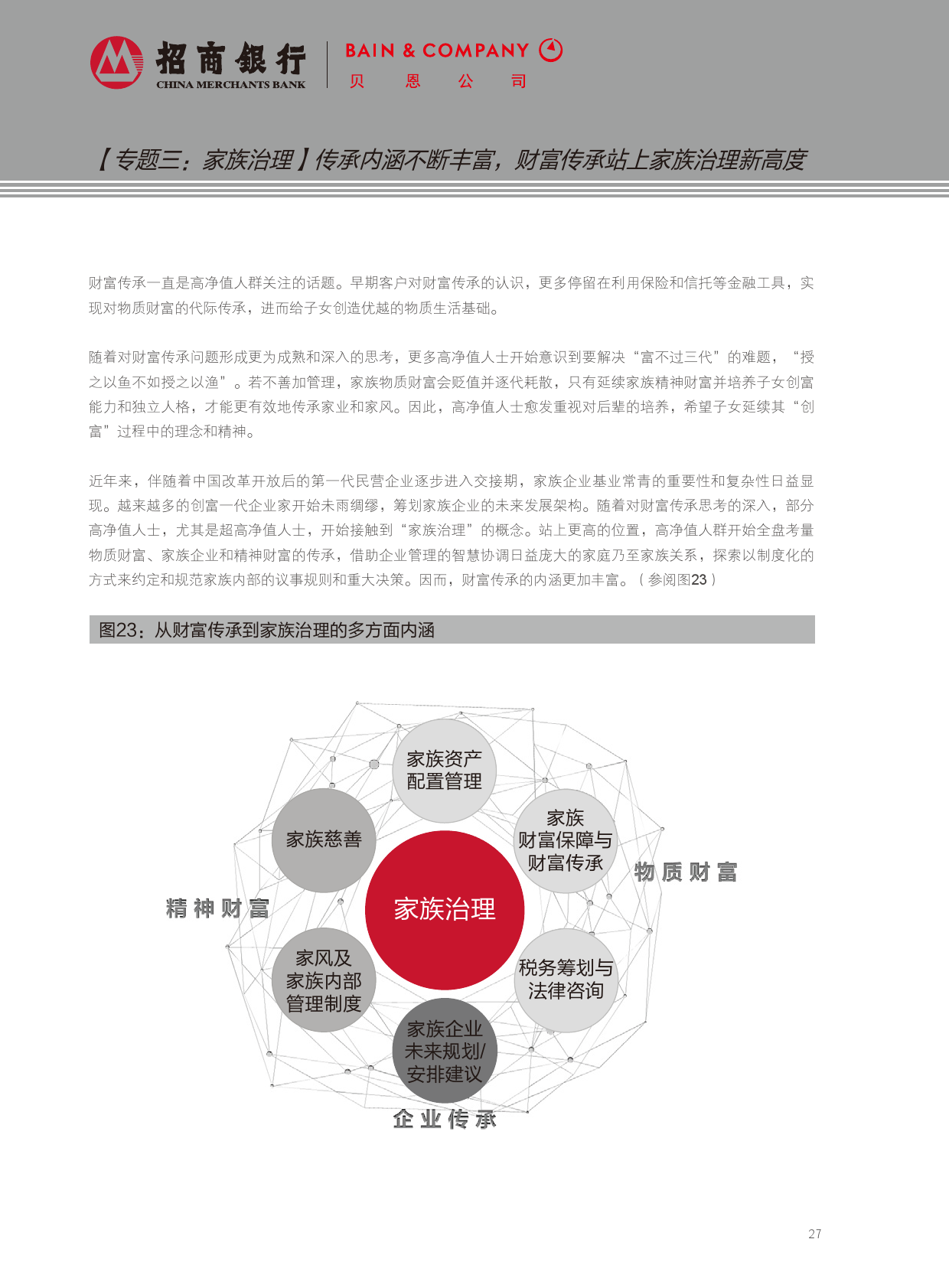

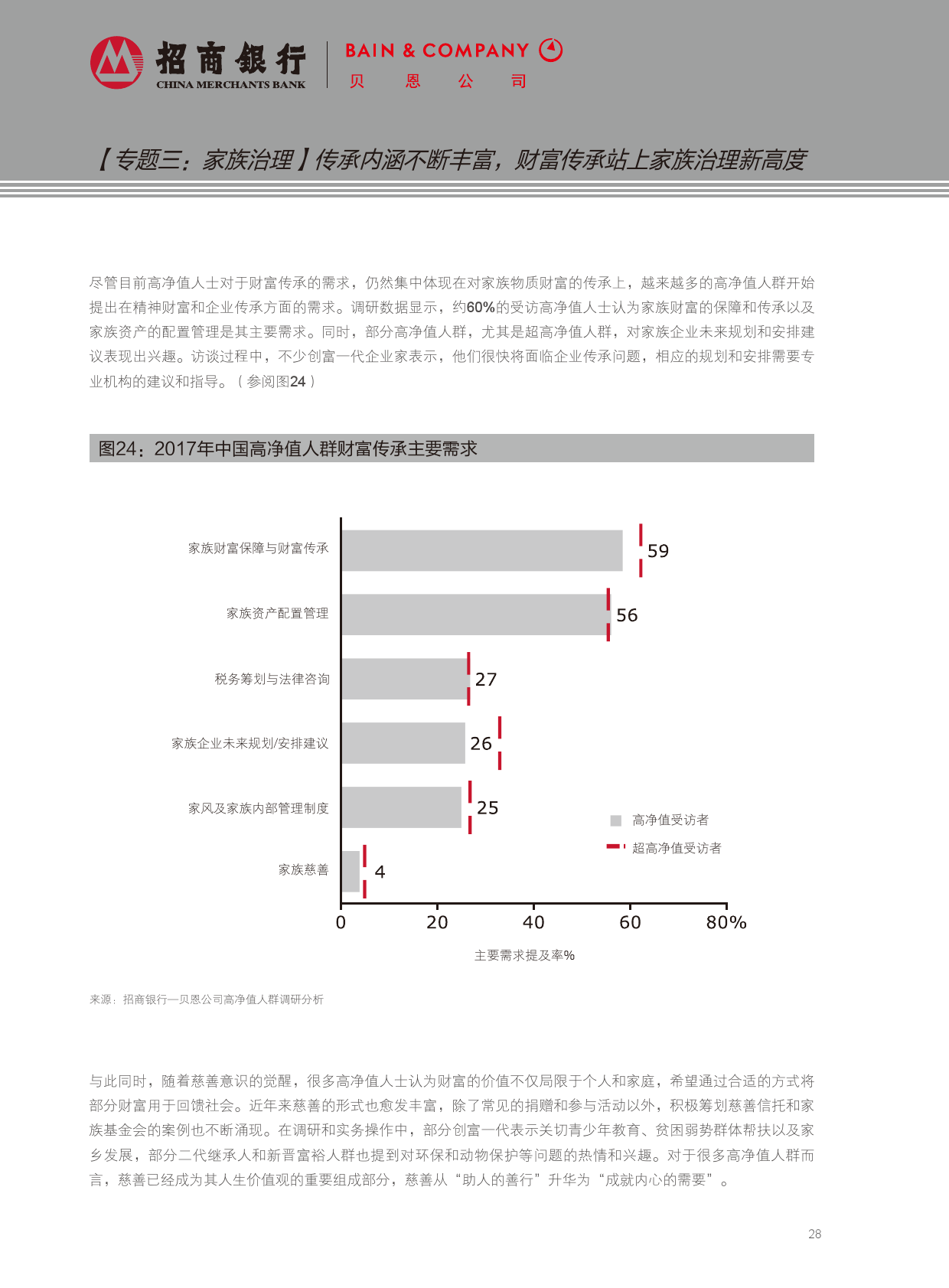

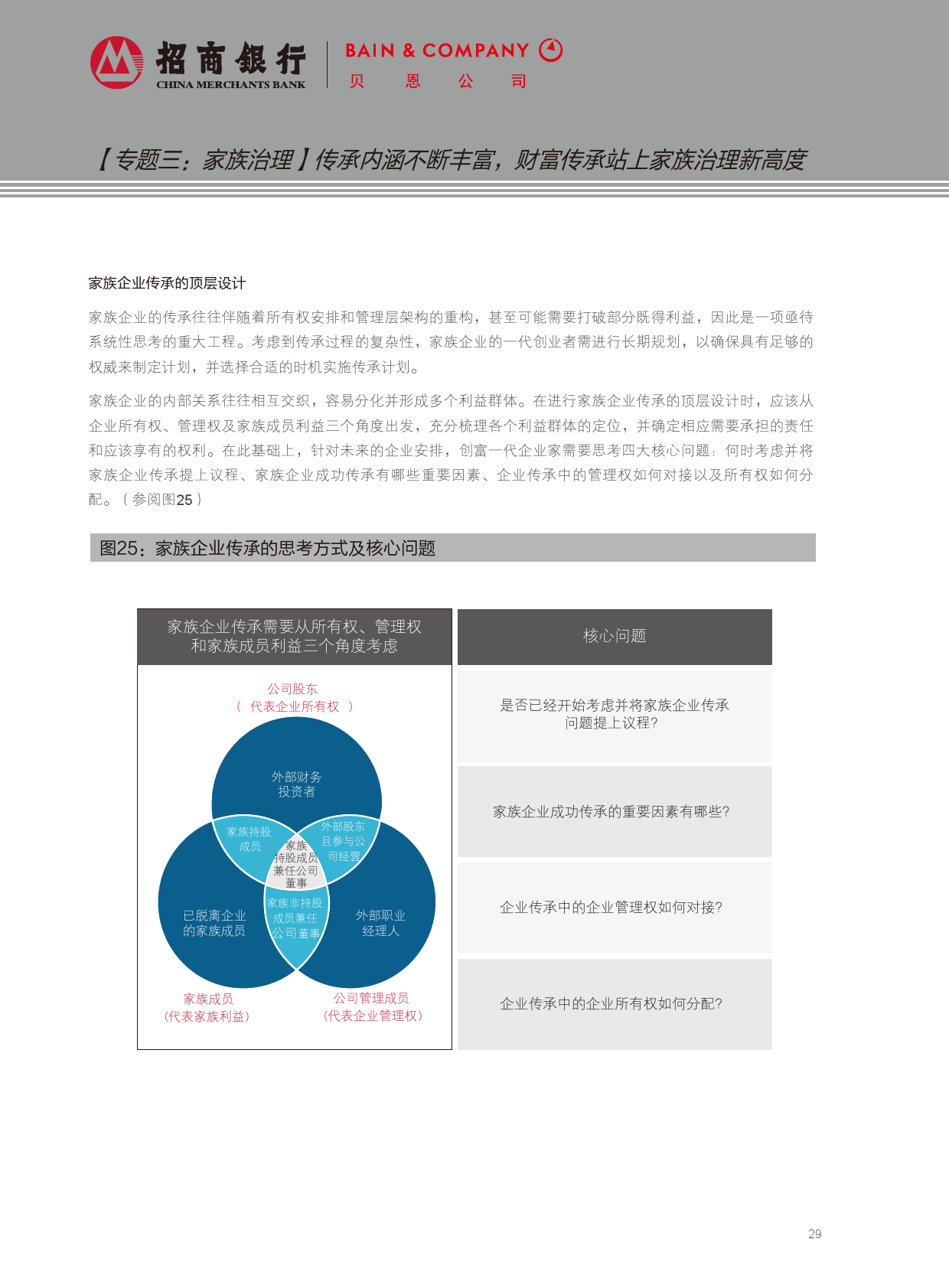

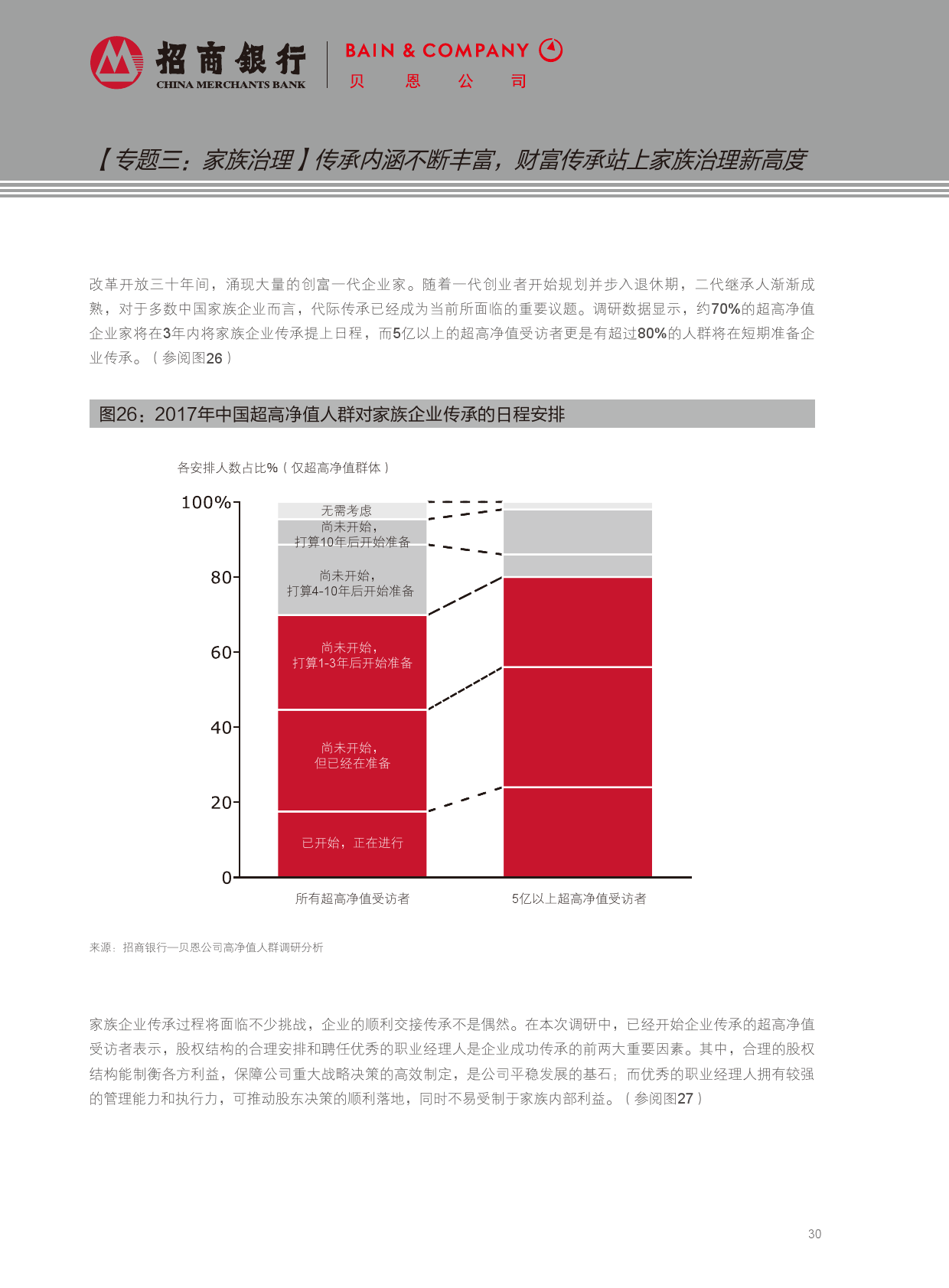

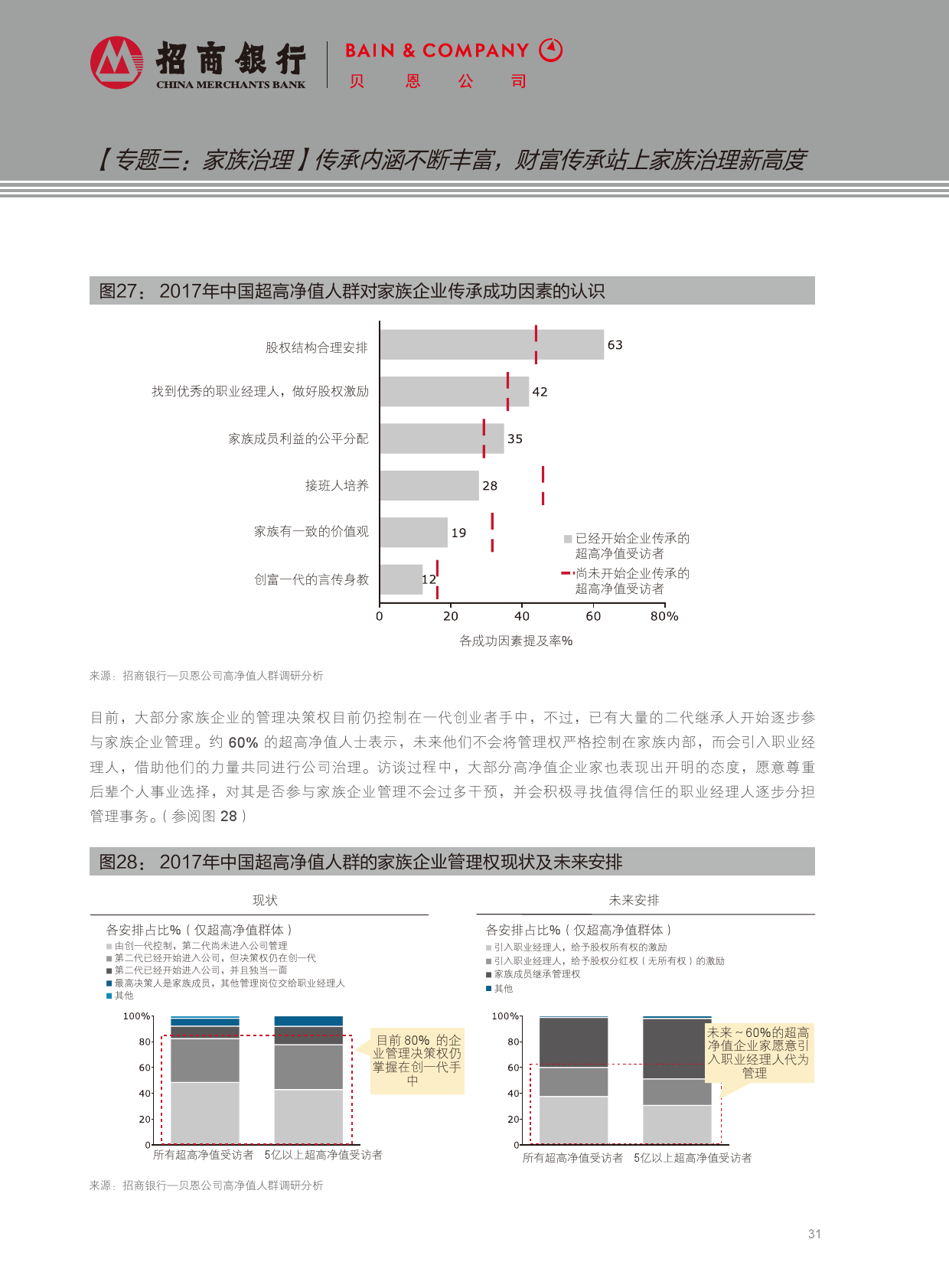

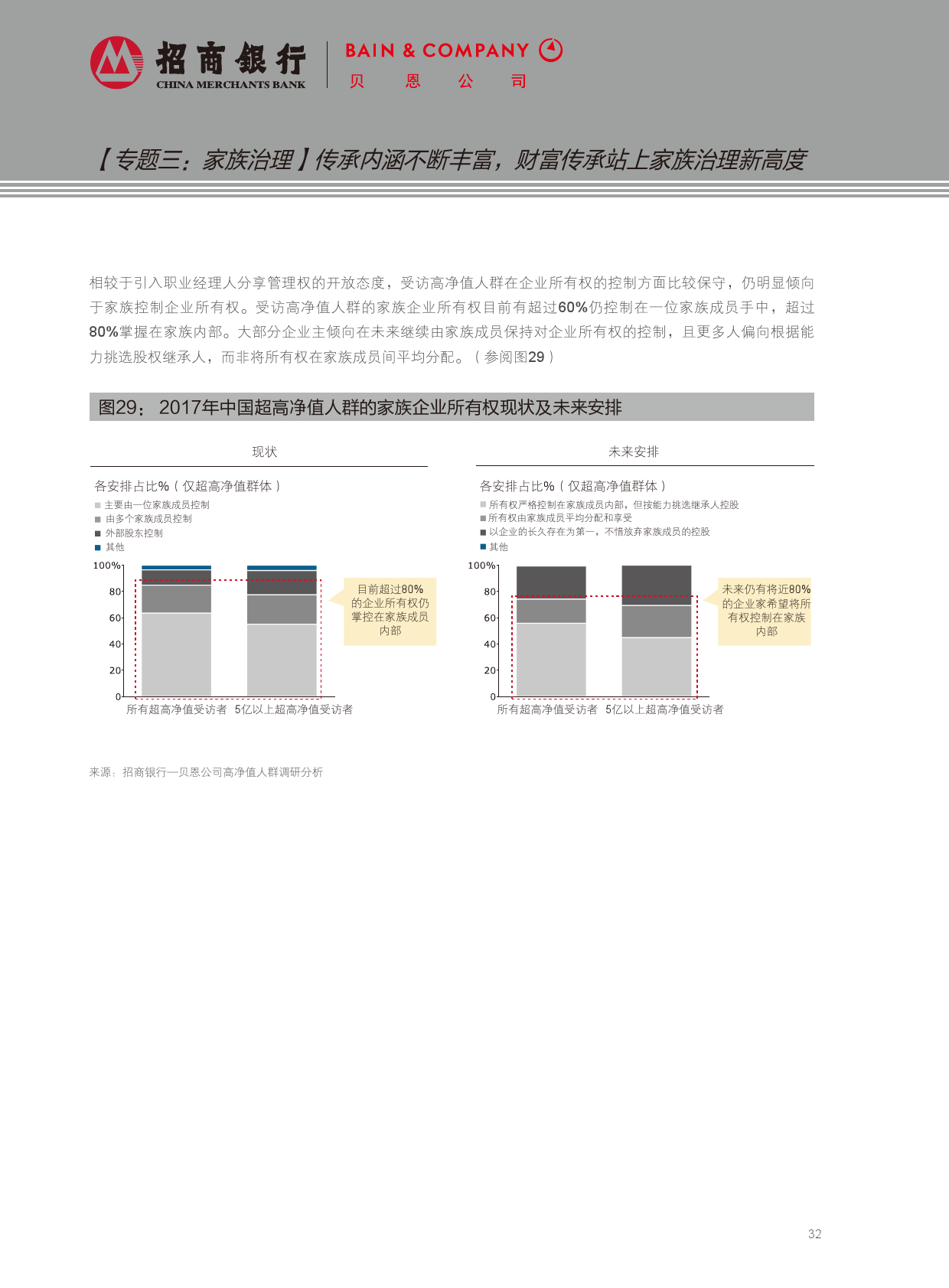

传承内涵不断丰富,财富传承站上家族治理新高度

自2015年起,“财富传承” 成为高净值人群继“财富保障”之后最重要的财富管理目标。虽然目前大部分高净值人群仍主要关注对财富本身传承,但是更深层次的需求正在逐渐浮现。财富传承的内涵逐步丰富——从简单的物质财富传承和风险隔离,到精神财富传承和家族企业传承。站在家族治理的新高度上,高净值人群开始全盘考量物质财富、家族企业和精神财富的传承,借助企业管理的智慧协调日益庞大的家庭乃至家族关系,探索以制度化的方式来约定和规范家族内部的议事规则和重大决策。报告认为,高净值人群对放松管理权普遍持开放态度,但在企业所有权的安排上仍较为保守。

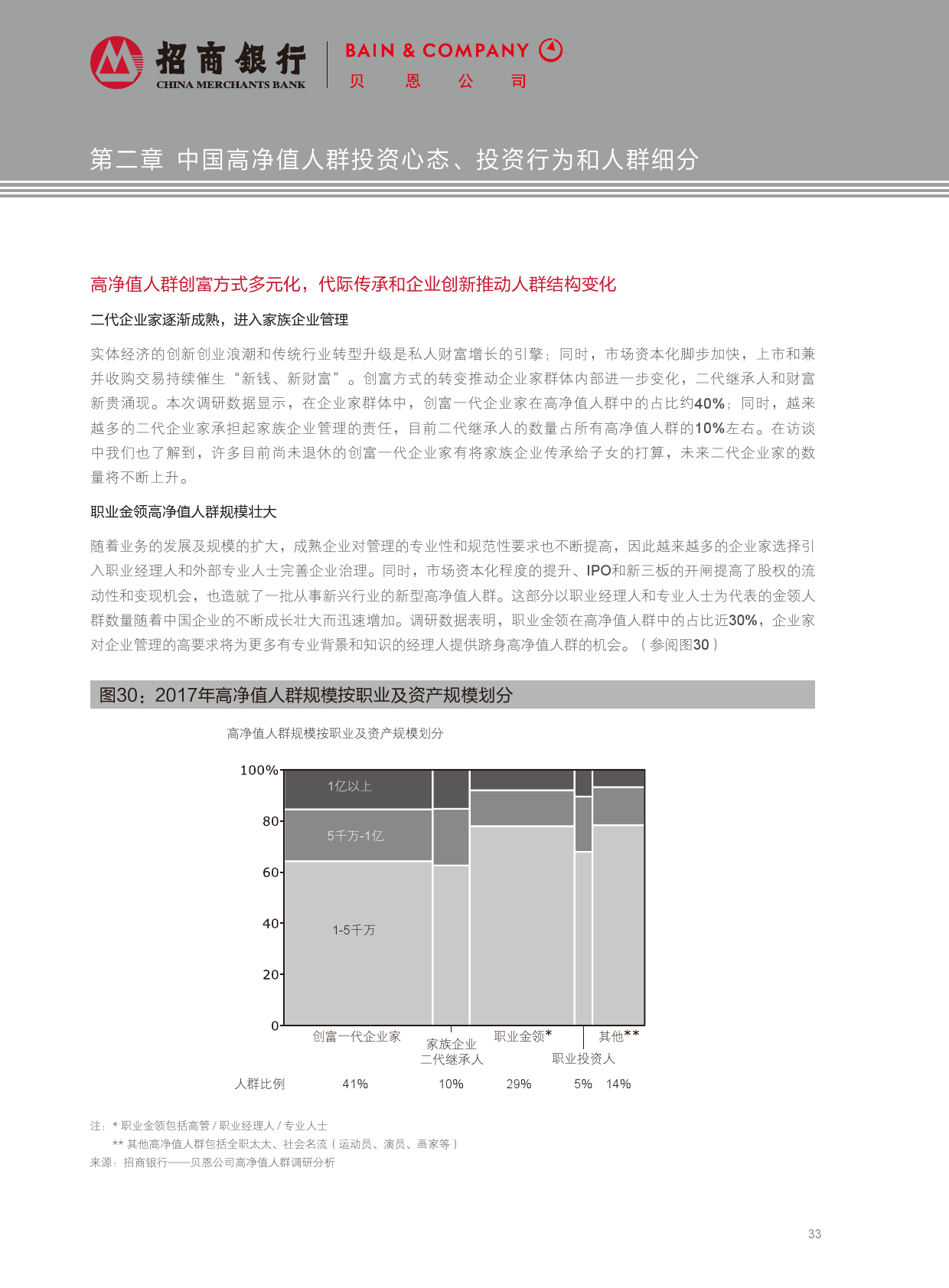

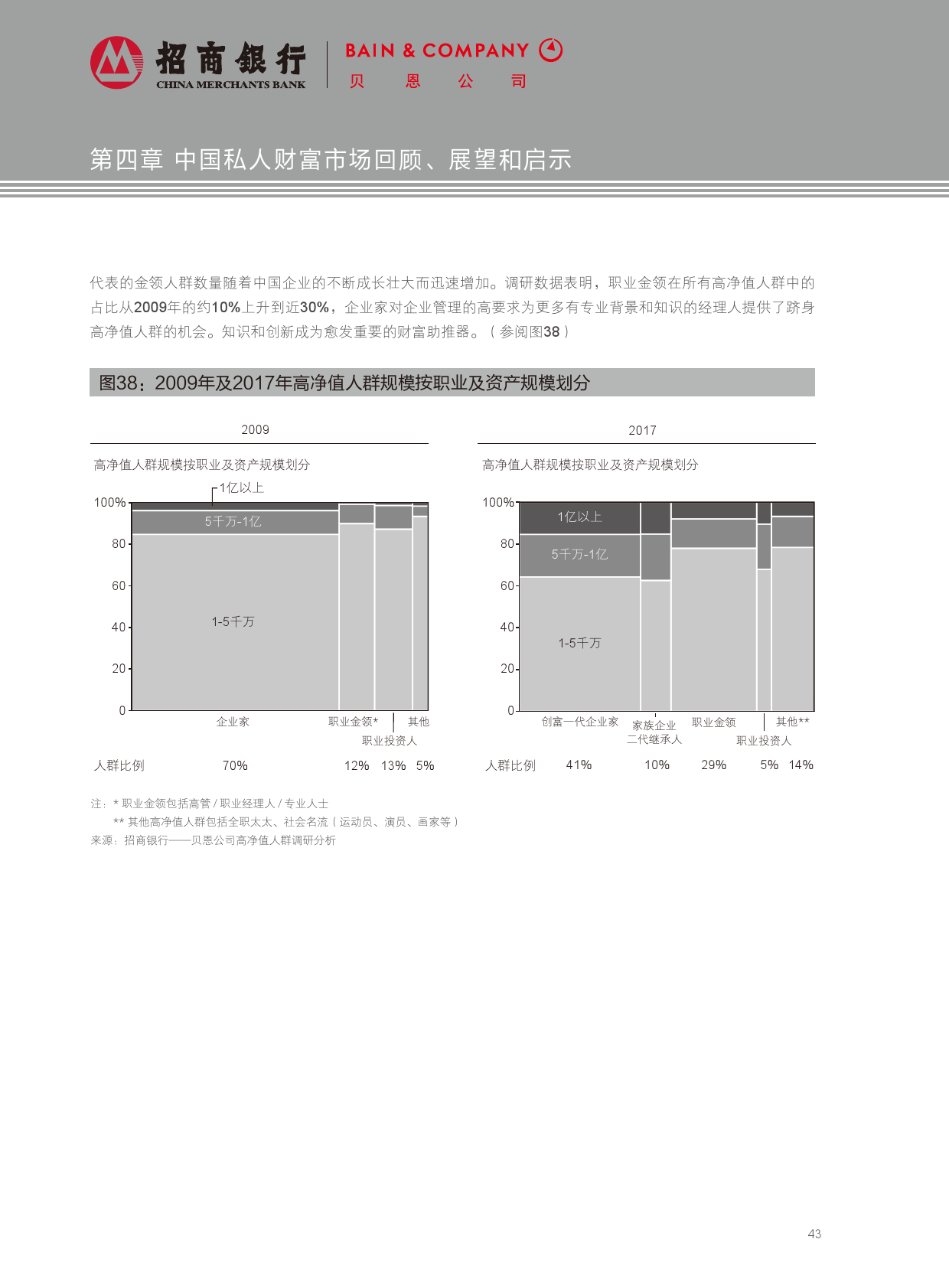

高净值人群创富方式多元化,人群结构进一步变化

报告指出,创富方式的转变推动私人财富市场客群结构的改变:企业家内部结构发生变化,二代继承人和财富新贵涌现,越来越多的二代企业家承担起家族企业管理的责任。随着越来越多的企业家选择引入职业经理人和外部专业人士完善企业治理,市场资本化程度的提升、IPO和新三板的开闸提高了股权的流动性和变现机会,也造就了一批以职业经理人、高管和专业人士等职业金领为代表的新型高净值人群。

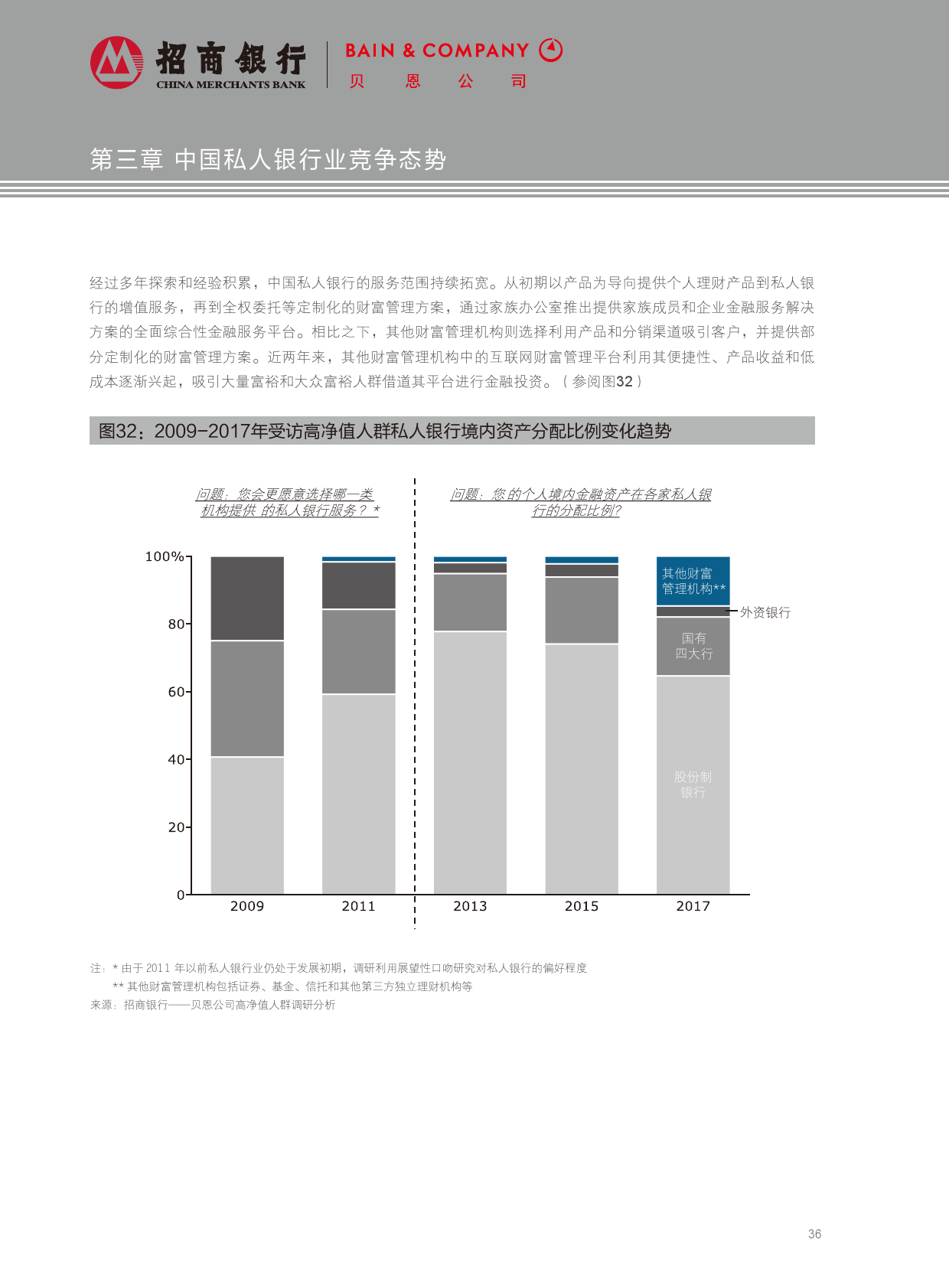

中国私人财富市场竞争态势的回顾、展望与启示

境内市场从百舸争流到优势分化

报告指出,市场建立初期,中资银行凭借品牌、网络和产品服务等优势取得领先地位;外资银行积极参与业务布局,纷纷抢滩中国境内财富管理市场。经过多年的市场耕耘,中资私人银行优势逐渐扩大,特别是领先私人银行品牌的聚合效应凸显。相较之下,外资银行进行了相应的战略调整并重新定位目标客户群体。其他财富管理机构(包括证券、基金、信托和其他第三方独立理财机构等)依托产品和分销渠道持续快速发展。

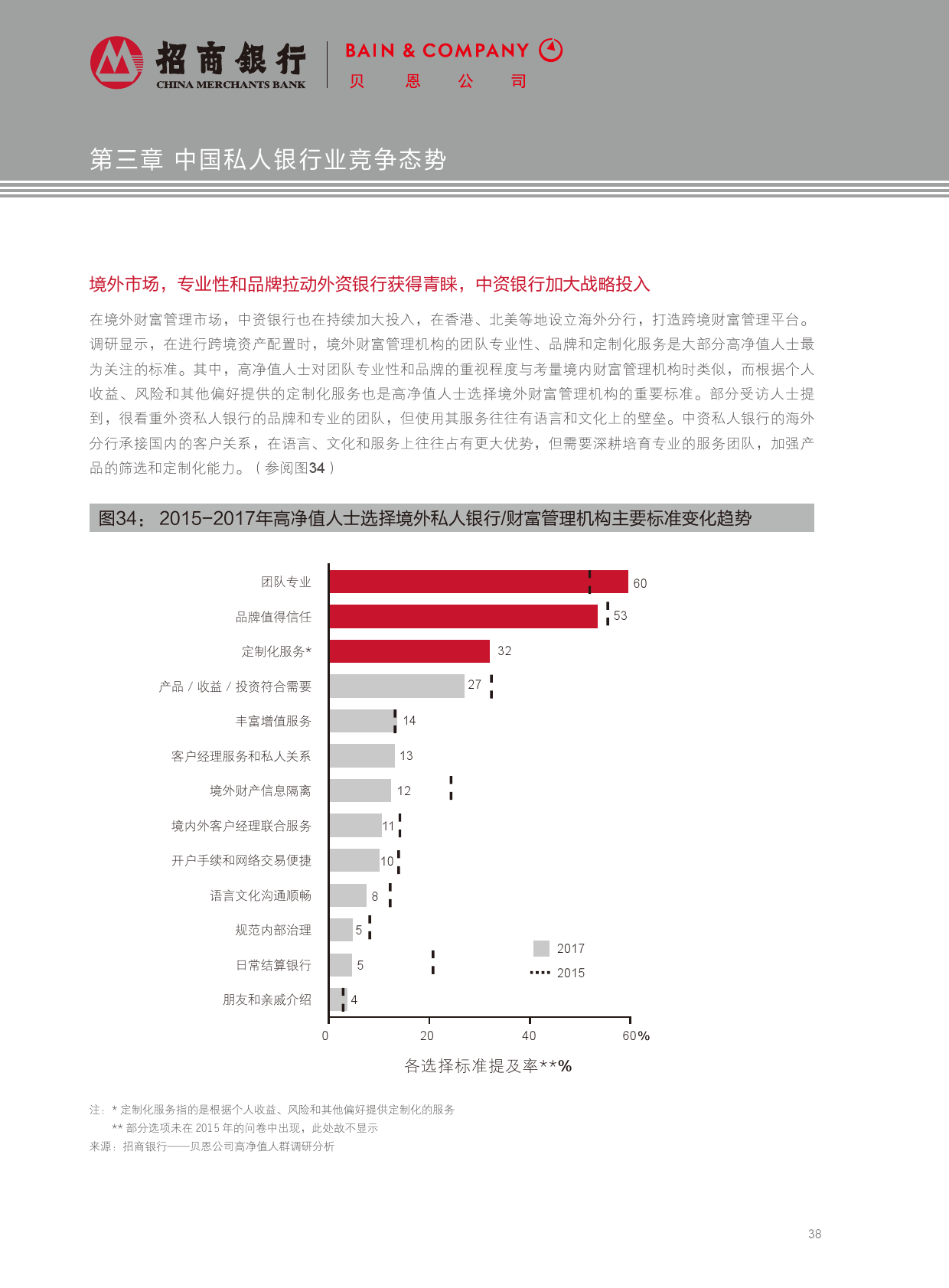

境外市场,品牌和专业性拉动外资银行获得青睐,中资银行加大战略投入

报告数据显示,高净值人群在境外财富管理市场看重外资私人银行的品牌和专业的团队,但语言和文化差异依旧是外资银行的获客壁垒。中资银行持续加大境外投入,在香港、北美等地设立海外分行,承接国内的客户关系打造跨境财富管理平台。考虑到高净值人群的选择偏好,中资私人银行的海外分行需要深耕培育专业的服务团队,加强产品的筛选和定制化能力。

打造差异化竞争力成财富管理机构制胜关键

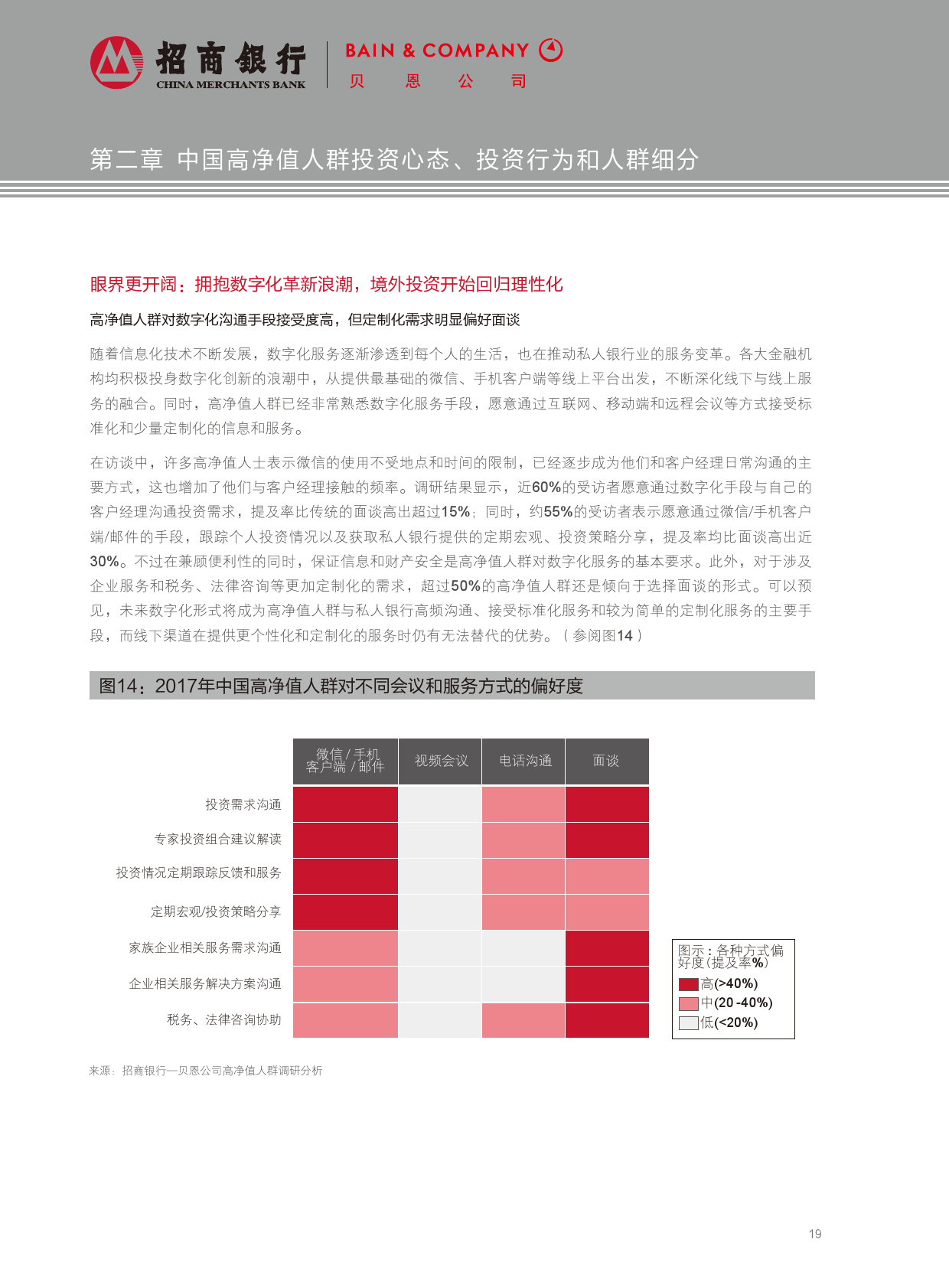

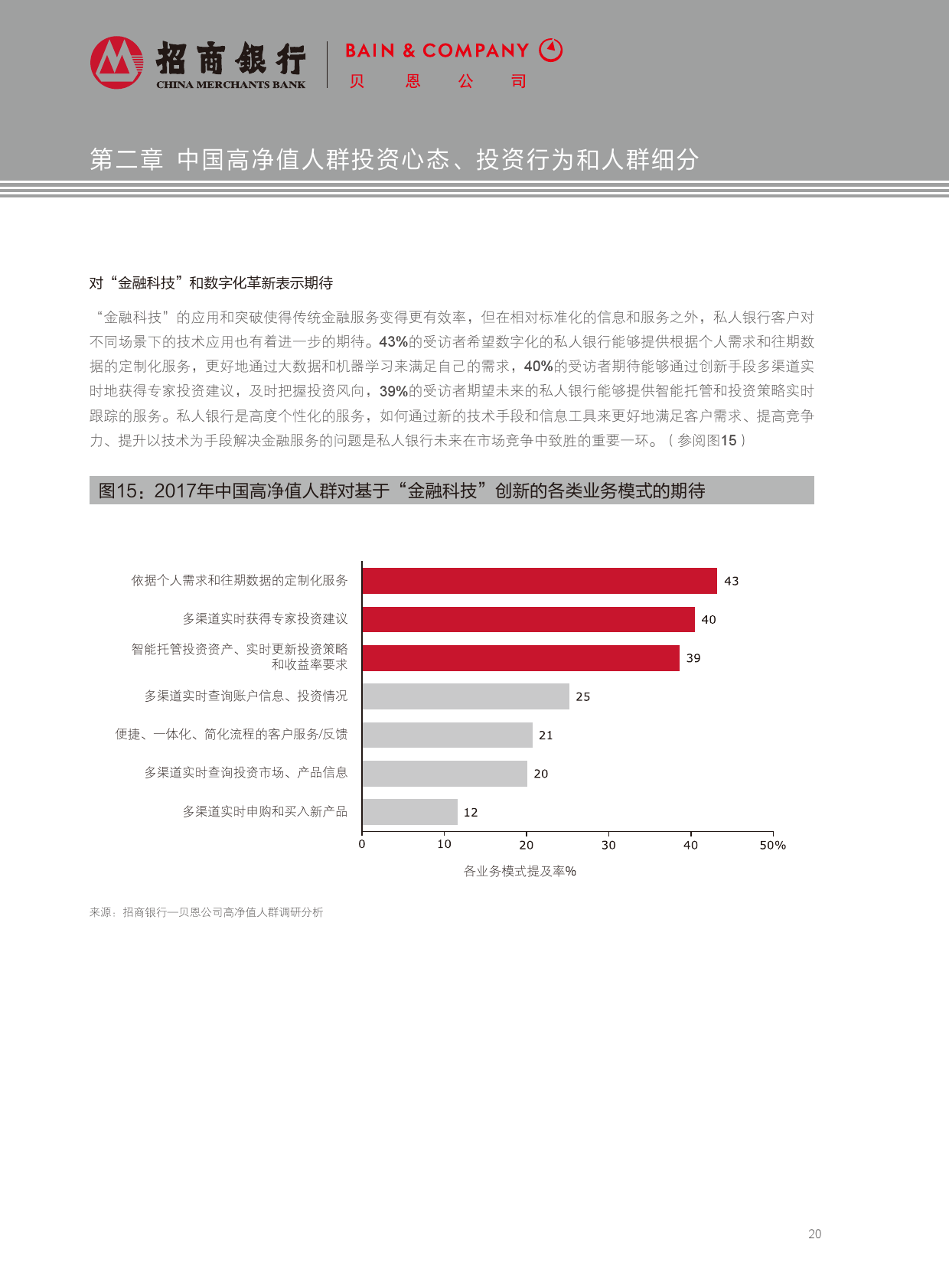

展望未来,中国私人财富市场增长动力强劲,市场资本化催生的“新钱、新财富”将持续涌入,新兴行业企业家和金领人群比例将持续上升;高净值人群财富传承意识将进一步增强,部分家庭开始全盘考虑规划家族治理;高净值人群对数字化手段更为熟悉并逐步接受,金融科技也将深度融入私人银行服务和财富管理。财富管理机构应当找准自身定位,明确目标细分客户群及其产品、服务需求,建设清晰的差异化竞争模式和相应的核心能力,避免盲目追求大而全的全覆盖策略。只有顺势而动,从客户的核心需求出发,积极打造差异化竞争模式和核心能力,强化境内外联动的综合金融服务平台,财富管理机构才能赢得客户的长期信任,在激烈的市场竞争中脱颖而出。

PDF版下载可加入我们小密圈,199IT感谢您的支持!

| 您可能也喜欢的文章: | ||||

招行&贝恩:2017年中国拥有1000万元可投资人群达158万人 |

贝恩咨询:2015年中国私人财富报告 |

兴业银行&BCG:2017年度中国私人银行报告 |

贝恩:2015年度中国奢侈品市场研究报告解读 |

兴业银行&波士顿咨询:2016年中国私人银行报告(附下载) |

| 无觅 | ||||