Netflix 是怎样的一家公司?为什么它在美国非常成功?

奈飞,奈飞,奈何非我鱼与熊掌

陈达

毋庸置疑Netflix模式就是未来。很久很久以前,有一家公司叫Blockbuster,称霸租碟业许多年。某个叫Reed Hastings的哥们在那里租了个碟,结果由于超期归还被黑走“一大笔”逾期费(大概40美元),怒了。然后他忿忿地去健身,发觉健身房商业模式甚是美哉,不管你去得多还是少,会员费半毛钱也不能少交。很不巧,Hastings是一个动不动就要改变世界的软件工程师,想法来了就要干,更不巧的是他当时已经非常有钱。于是愤怒之余他创办了Netflix,也是做租碟生意,没有逾期费并且搞会员制。十三年后Netflix把Blockbuster干到了破产保护,大仇得报。这个故事告诉我们两个道理:1.客户服务一定要做好,不该薅的羊毛就别死命薅,不然你就是逼羊为虎。2. 工程师惹不起。

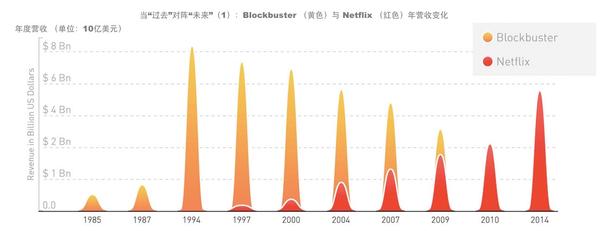

当然不能说Blockbuster命衰,事实上她是代表了过去输给了未来,而显然Netflix就是未来。但Blockbuster也并非一下子就溃不成军,具体而言她遭到了Netflix商业模式二重进化的长期又残酷的折磨。

商业模式

Netflix商业模式1.0

此阶段Netflix的只是在Blockbuster模式上一次勇敢的进化。

Blockbuster模式很单纯:你来我店,我租你碟,到期还碟,不还扣钱。乍一看八零后们这就是小时候家门口的租录像租书店啊有没有。早期的Blockbuster做的比其他竞争对手更到位的地方,是使用数据分析周围居住群众的人口特征,并以此来决定藏碟的种类。这种商业模式有一个形象的名字叫地主模式 (landlord),意思是我有资产,暂时租给你用一用。顺便一说,追本溯源几乎所有的商业模式都能归结成如下四种形象:Creator (制者),Distibutor (担夫), Landlord (地主)和 Broker (掮客)。

Blockbuster通过特许经营(franchising)和领先一步的数据分析干掉了一大批当地“门口的租碟店”,比较讽刺的是后来干掉她的Netflix用的也是更领先一步的大数据分析。至2004年的峰值,代表“过去”的Blockbuster 一共拥有九千多家店面与接近六万的雇员。所以在创办之初Netflix看起来确实有点在大风车前抽抽的唐吉坷德的意思。至少,当时一些花街极具远见的分析师对其是有颇为客气委婉的点评:一文不值的一坨屎 (a worthless piece of crap)。这坨屎现在值360亿美元,我读书少学历是胎教你真的不要骗我。

在1.0 进化的伊始Netflix只对Blockbuster模式做了两个改变 1. 轻资产化,无店面,网上运营。2. 邮碟到户。用户在网上订碟,Netflix用隔夜快递邮寄给客户,客户看完邮寄回Netflix。相较于Blockbuster,如此操作的直接比较优势是1. O2O,可以不出门,省腿。2. 选择多,你Blockbuster再一脸苦逼地去根据人口数据调整藏碟,也架不住别人线上选择的琳琅满目。

此时的Netflix无论做什么都在琢磨一个问题:怎样才能让用户体验比从Blockbuster租碟更好?很多人认为Netflix是一开始就采用flat rate月费会员制并且不收逾期费用,其实不然,Netflix也是摸石头过河逐步实验新玩法,一开始的收费是每张碟五毛,相比于Blockbuster平均每张五刀优势已经非常明显,四块半的差价让Netflix在需求曲线上向右走出了老远。

到了1999年9月,Netflix终于推出了无到期日、无逾期费、无邮费的三无会员制,一个月会费19.95美元,每次最多租四碟。仅仅取消逾期费这一招就可以把Blockbuster捅出一个大窟窿,因为Blockbuster客户对此费用确实苦不堪言,纷纷倒戈。有人问Blockbuster不会有样学样不收逾期费么?事实是当时逾期费占了Blockbuster总营收的16%,上市公司要向股东交代,大腿肉不敢轻易割。当然后来这块肉还是割了,Blockbuster也尝试自建了线上租碟平台Total Access,但最后都无法阻止这家巨无霸倔强的原地爆炸。

一张图可以描画代表未来的Netflix对战代表过去的Blockbuster天狗食月一般的大场面:

你说Netflix在灭掉老盟主的过程中到底信心有多足,其实他们也是走一步看一步,步步为营。2002年上市的招股说明书中有这么一段悲催的话:“从一开始到现在,我们积累了天量的亏损,我们甚至有9000万美元的权益赤字(资产负债表的负债大于资产)。我们需要极大地提高我们的营业利润率(operating margin)来实现盈利。我们可能永远不能盈利。”

不要看别人,说的就是你呢,京东同学。

Netflix商业模式2.0

用1.0逆袭成新盟主之后,Netflix无论做什么都开始琢磨另一个问题:怎样才能让用户体验比从Netflix租碟更好?我们来到了2006年,这一年是Netflix流媒体(streaming)的元年,在这一年之前Netflix的订阅人数是420万,基本服务月费降至17.99美元。你说流媒体这个点子在当时十分性感新颖吗,其实也谈不上,1995年就有人尝试搞流媒体的生意,但问题是技术实在跟不上灵感,下个片几百个钟头小白菜等成老泡菜。这也说明了新概念能赚钱的前提一定是技术到位,而不是vice versa,想想现在的AI(人工智能)和VR(虚拟现实)。

2006年美国家庭的宽带普及率比2005年上涨了40%,达到8400万人;还有另一个也许更重要的数据变化:相比2005年,家庭全部年收入为4万到5万美元之间的家庭,宽带普及率暴增70%。这是啥意思?这说明最Young最潮最有闲最可能不去看电视而使用Netflix服务的屌丝群体一下子网络化了,根据我个人比较相信的一个商业规律“得屌丝者得天下”,这应该是发展流媒体最好的时光,看起来东风已到。2005年的另一件大事也让仍然在摸索中“流媒体”实验取得了初次大捷:YouTube横空出世。

无论是租碟,还是流媒体,其实Netflix这门生意最核心的价值并无变化:VoD (Video on Demand)内容点播,随性随需求,不同于传统的实时直播(LIve Streaming)。在这一点上流媒体显然能够完胜租碟,所以我们看到Netflix开始逆袭曾经的自己。Netflix的流媒体从明面上看有那么几个优势:1. 便宜,月费降至10美元以下,在需求曲线上走得更远。2. 跨平台,电视、PC、Wii、PlayStation、XBox,you name it, 个性化设置随账户而走,换个平台你照样可以从之前的记忆点开始播。3. 用户个性化设置。4. 无广告或者“推广”或者whatever。4. 自制内容 (Netflix Originals),内容上创新自给自足,在内容独家性上深度布局。

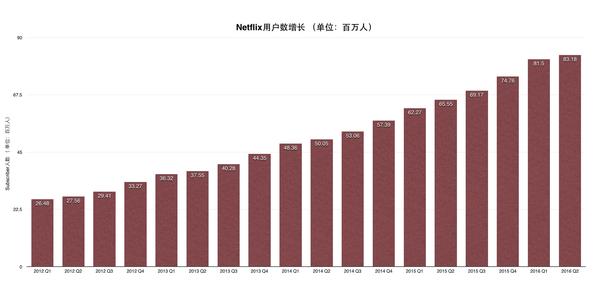

2005年流媒体之前,Netflix订阅人数为420万;2016年流媒体十年之后,Netflix订阅人数为8320万,好一阵四舍五入一个亿的大东风。

护城河勘察(比较优势分析)

Netflix较明显的优势我就不多说了,比如全球市场和规模优势(economies of scales),但你要说它算不算绝对意义上的护城河,这是一个忍者贱人的问题。我认为规模优势在这个行业中其实不算是真正的护城河,因为根据巴老菲特的严酷定义,此河是指公司持久阻挡竞争而保持长久盈利的能力,规模优势在零售业或许尚能算是一圈河,但是在流媒体VoD行业——国内自不必说了早期没有版权壁垒结果有先行优势有规模优势的前辈都是说不行就不行——即使在美国,也有Blockbuster这样短短几年就撒手人寰的忧伤先例。技术革新唰唰唰的行业,规模优势在蜂拥而来的创新型竞争对手的乱拳面前都不是个事儿,说弄残你结果一个下手太重就弄死了你。

谈一谈我认为Netflix真正的护城河。

Content Portfolio (内容组合)

毋庸置疑Netflix上的内容储备十分傲人,如果要看完Netflix上所有的内容,不吃不喝不睡不出翔24/7地刷剧也需要你花将近四年时间。但一个比较让人错乱的事实是:比起2014年,目前Netflix的内容总量萎缩32%。2014年1月Netflix 向美国用户提供6484部电影和1609部剧集;但到了2016年3月,这个数量萎缩到4335部电影和1197部剧集。

Netflix对此的解释是他们排除了大量非独家的内容而尽量保持队伍的纯洁性,比如The Hunger Game (饥饿游戏)系列由于Amazon上也有提供,所以Netflix在版权到期了以后就没有再续期,而是让Hulu屁颠地捡了去。

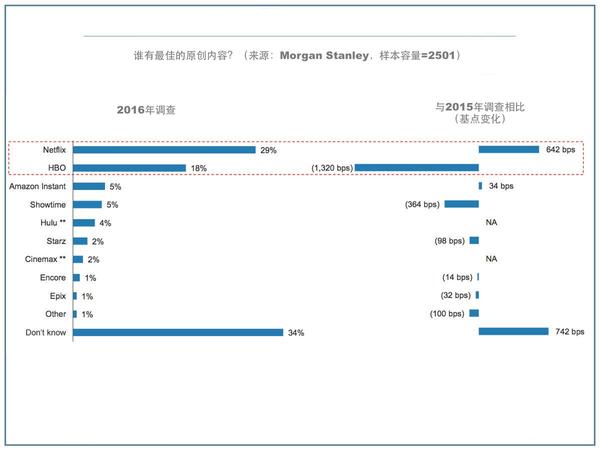

所以我们看到Netflix目前重心不是在于量而是在于质,尤其是在于内容的独家性,这当然是一个凿护城河的思维,让上了瘾的用户根本无法变节,因为许多内容别无分店。而目前各大机构做的问卷调查也表明Netflix的内容是有点可以护城的。比如Morgan Stanley针对18岁以上人群的代表性抽样调查(样本容量= 2501)显示,29%的受访者表示内容翘楚非Netflix莫属, 18%认为是HBO(时代华纳旗下的付费电视网),而这俩厮遥遥领先其他竞争对手,具体数据可以参考下图。

看得出Netflix近几年在内容上是挺进击的,当然在投入上也是吃了春药的。2012年Netflix在内容上的投入大约是20亿美元,2016年预计要投入60亿美元(原创内容12亿),对一个预计2016年营收大约80亿的公司来说.......花开堪折直须折?

Netflix的原创内容在专业奖项上也是很有竞争力。在刚出炉的2016年艾美奖提名名单里,Netflix收获54个黄金时段艾美奖提名(Primetime Emmy nominations),仅次于FX(Fox旗下的FX电视网)和HBO;收获33个日间时段提名(Daytime Emmy nominations),为所有网络第一。考虑到Netflix自制剧的历史仅有短短的三年,成就已经斐然。Netflix引以为豪的制作包括纸牌屋系列(House of Cards)、女子监狱系列(Orange is the New Black)、制造杀人犯 (Making a Murderer)、毒枭 (Narcos)等等,我个人而言其中除了女子监狱看到一半弃剧了,其他的几部都是要跪着推。

技术与大数据的应用

Amazon看起来在零售业,但其实她是个科技公司;Tesla看起来在造车业,但其实她是个科技公司;Netflix看起来在娱乐业,但其实她是个科技公司。从一开始单挑Blockbuster,Netflix骨子里玩的就是一个O2O的概念,离不开信息技术的开路。时至如今更是如此,Netflix是出了名的开着业内顶薪打着灯笼挖IT工程师,公司官网专门开设Netflix Tech Blog讨论各种尖端技术问题。

Netflix的技术应用本质上要回答两个问题:

1. 如何提升用户观看体验?

2. 如何在内容上投用户所好?

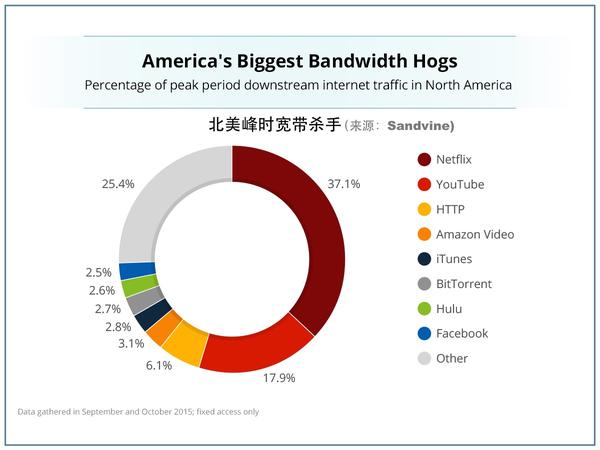

Netflix对第一个问题的回答在我看来是十分有诚意的。据上述数据显示,在高峰时段Netflix占据北美全互联网1/3的带宽,吞吐量颇为惊人。不管用户的带宽是胖是瘦,最基本的体验需求就是两点:要高清,要流畅。但更清楚的画质与更少的带宽,往往是一个美丽的悖论,这就需要Netflix用到流媒体带宽节省的技术。

举个例子,大多数流媒体公司都会根据用户的带宽来决定传输的画质,比如在一个美好的周末晚上你早早地上了床想看个动作片,结果睡你上铺的哥们在打撸啊撸,于是你就眼睁睁地看着你的高清视频变成标清然后变成流畅视频最后变成不流畅视频。这个技术Netflix当然也用,每一个视频都有多个不同质量的视频文件来支持,一个235 kbps的带宽大概可以传输320X240的画面,5800 kbps的带宽可以传输1080p的画面。但是有一个问题,为了适应带宽的限制,同样的大小并且使用同一种encoding技术,压缩一部《魔兽》肯定比压缩一部《海绵宝宝》更狠,画质损失更惨重。

于是Netflix的算法小组花了四年时间来重新coding 这一切,不再进行统一粗暴的一刀切,而是根据每一个资源的特征来量体裁衣(title by title basis),精细化处理,每一部片子都会得到不同的算法。这项技术可以在为用户节省20%的带宽的同时,提高画面的质量,解决美丽的悖论。Netflix的工程师愿意做到多精细?他们认为即使是同一个剧集,每一集都是不同的,每一集都应该有自己的encoding。

总之看起来是超牛X超有诚意的技术啊,我读书少学历是胎教你千万不要骗我。

关于第二个问题,Netflix的答题思路就是为坊间津津乐道多年的大数据分析,并以此为出发点来进行用户推荐和自制原创内容,以大数据拍“大数剧”。这个估计大家都十分熟悉,但是我想问为什么大家都知道Netflix是个玩大数据的公司?各大电视台也都有各自不小的观众数据,HBO之类也有超过5000万的订阅用户,但为什么大家独独知道Netflix玩大数据并且玩得很溜呢?这是为什么呢?

因为是Netflix想让你知道。这是PR宣传的噱头,比如搞个什么比赛设计个大奖来吸引各界人才提供各种算法啦,比如用大数据分析定制《纸牌屋》获得空前成功啦,云云。作为后辈Netflix在行内其实如履薄冰,之前也说了她先是走一步算一步地拼死了Blockbuster,现在又要开始与业内最老牌的电视台制作方叫板,个个都是膀大腰圆腿粗袋深的主,不在PR上搞点噱头出来怎么压得过怎么抢客户。当网络铺天盖地宣传Netflix用大数据来分析用户观看习惯,你就会在心理上接受Netflix向你推荐的种种:好吧我就看你推荐的吧反正我都被你分析过看穿了。不过如果仔细观察你会发现,哟,Netflix的原创内容总是在最前面。好吧也许Netflix已经看穿了我只喜欢看Netflix原创系列。

我反正是不太相信仅仅通过大数据能够做出热门剧,《纸牌屋》之后Netflix还有Hemlock Grove (铁杉树丛),亚马逊靠且仅靠大数据也做了叫Alpha House(阿尔法屋)的剧集,但很显然这些“大数剧”都没有火。说实话在推出一个剧之前,能不能火谁的心里也没数,观众的口味跟个窜天猴儿似的没个水平标准,谁猜得到。所以Netflix大数据分析上面的优势,在这里到底算不算是条护城河,我持怀疑态度不敢枉下结论,谁敢下谁下。不过我倒是相信花大钱能够做出热门剧:砸顶星,砸名导,砸顶级制作团队,砸PR宣传,怎么事大怎么来;而这不就正是拍纸牌屋时Netflix做的么?

总之请你不要用什么大数据来骗我,我读书少,真不懂啥叫用大数据来拍片儿。

城堡搭起来,护城河挖出来,接下来,我们要开始攻城了。

财务数据

先看一下财务表现(货币单位一律为美元)。

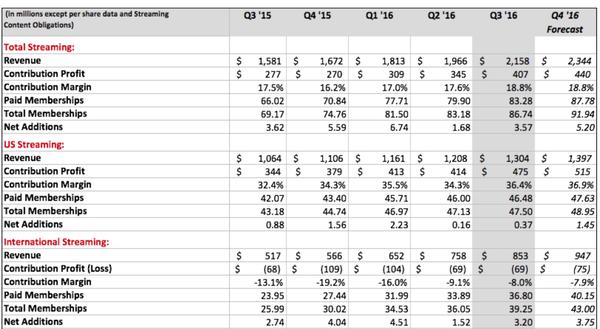

2016年 Q1 Q2 盈利为2766万和4076万,2015年 Q3 Q4为2943万和4318万, TTM(最近12个月)每股收益0.29,TTM 市盈率 300x;2016 Q3 Q4每股收益预估0.06和0.07, 2016年每股收益预估0.28,forward ing 市盈率还是300X,当然三百倍的市盈率是不足以吓到我们的,咱都是见过大世面就算没有市盈率又能咋地,早已习惯与麻木。TTM营收为76亿,TTM市销率 5X,这还算拿得出手,营收的高速增长一直是Netflix的强项。

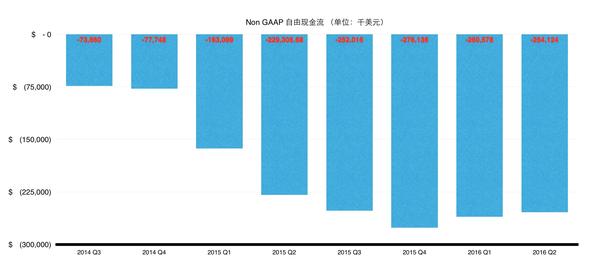

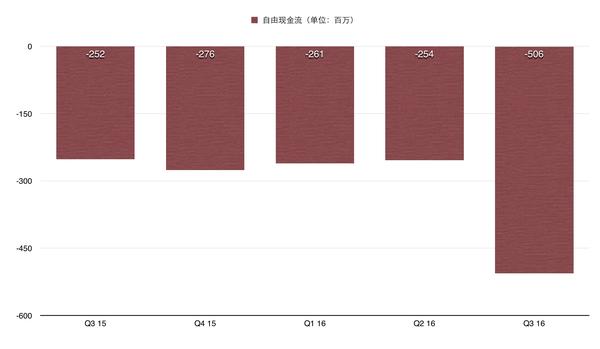

但重点是现金流。Netflix用户成长唰唰唰,大家以为这货必须是一头现金牛,但Netflix其实是一头献金牛。事实上2014年以来Netflix的营业现金流量 (cash flow from operating activities) 就一直是负值,并呈如同一个喇叭口越来越大的趋势,2016年Q2达到 -2.26亿,TTM过去一年营业现金流近-9亿,自由现金流(free cash flow)为-10.4亿,长久以来,这哥们如同一个被砍了八十刀的胖子摊在凶案现场,数年如一日地血流如注。但为啥明明净利是个大正数,现金流出来却如此惨不忍睹?

稍微懂一点营业现金流或者自由现金流计算方式的人都知道,同时出现正数净利与负数现金流,一般就是因为根据权责发生制原则(accrual basis,指收入与支出以实际权责发生的时间来确认,而非现金入账的而时间),产生了非现金的收入或者是现金支出未被费用化导致非现金资产增加。在Netflix的现金流量表中,用间接法(indirect method )从利润推营运现金流的过程里有一个硕大的减项:additions to streaming content assets (流媒体内容资产增加),此为年年季季现金放肆流出的罪魁祸首。行文至此可能有人会问,你能说人话吗?用大白话来讲,悲催现金流的原因是因为Netflix一直坚持不懈地拼在拍片的第一线。拍片你得先花钱,形成一大笔现金流出,但是利润表中并不计费用,而是杀青后计入内容资产,然后再每年进行摊销;所以现金流与净利在财务报表中会出现时间差。

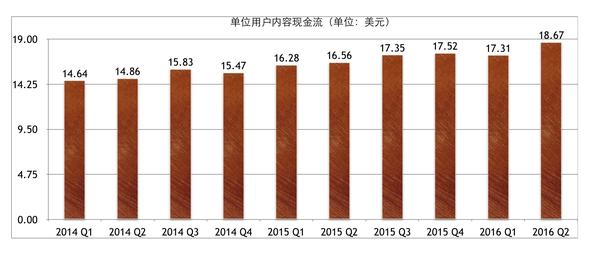

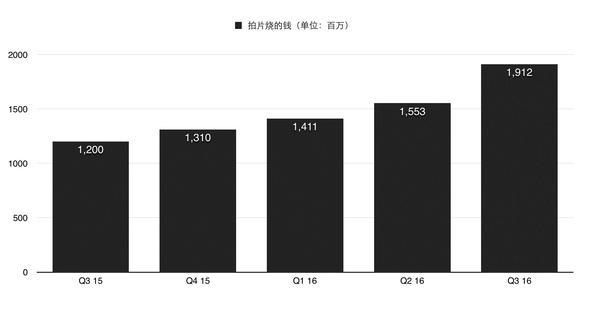

正如之前提到 Netflix最重要的护城河之一就是内容,但是维护这条护城河是需要下血本的。从Netflix的现金流量表中我们可以算出Netflix每年或者每季度花费多少现金在内容上:将additions to streaming content assets与 change in streaming content liabilities (流媒体内容负债变化)做差,观看一下每季度往这条护城河里要扔多少真金白银:

最近12个月共计54.7亿,而Netflix官方预计2016年全年应该会是60亿。从季度来看,仅仅十个季度,花在内容上的现金已经翻倍。当然有人会说,用户数不也是翻番地增长么,花在内容上的成本自然应该水涨船高,毕竟没有肉哪来狼没有电车哪来痴汉。关于Netflix在内容上的投入到底性价比如何,我们可以将内容花费平摊到每一个用户头上。

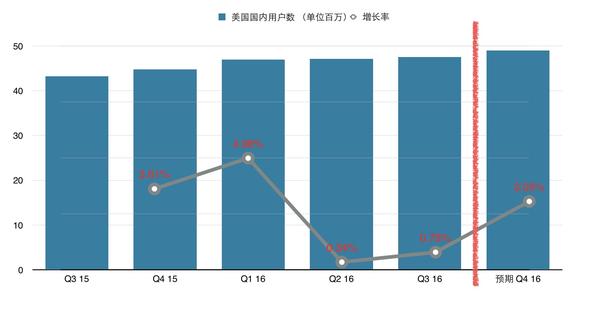

以下是每季度用户数情况。

将前前图除以前图,可以得到:

我们可以看出为每一个人头所支付的内容花费事实上呈现不断上涨的趋势,理想中的规模效应其实目前并没有实现。究其原因,Netflix的用户增长出现了颓势,Netflix每花一块钱在内容上已经越来越难以拉动用户数量的增长,边际效应递减铁律当前。而这对于一个股价显然由用户增长来支配驱动的所谓“成长股”而言是一件不太美好的事情。

又有人要问了既然这头献金牛献金能力如此强,那么金从何来?简单,借钱呗。我发现大家谈Netflix的时候都不怎么谈债务,难道就因为是成长股大家就不关心融资来源?2014年Q2 长期债务为8.9亿,2015年Q2为23.7亿,2016年Q2为23.7亿,TTM 利息支出为1.4亿,衡量公司偿还利息能力的利息覆盖倍数 (interest coverage ratio,越高表示偿还利息能力越强)为1.89x (EBIT/利息支出),接近应引起警惕的1.5x警戒线。当然Netflix负债中占比最高的不是长期债务,而是关于内容的当期与长期负债,一共接近60亿,因此导致Debt to equity 比率=总负债/所有者权益=3.8,无论是tech业或者是娱乐业,行业平均水平反正肯定不到1。

当然我们仍然能容忍“某些”的“特定”的公司高杠杆经营,因为至少他们还有梦。不过在公司官方网站上的“投资者常见问题”板块,关于“你们打算如何为内容投入来融资?”这个尖锐的问题,公司坦荡的回答是“我们打算使用高利率的债务融资”。所以未来Netflix的债台只会筑得更高,但人家并不是没有告诉你;万一以后垮了,这口锅你还是得自己背。

行业与竞争

让我们把财务方面的不愉快都抛诸脑后,把让人不开心的数字和图表先放在一边,谈一谈质的问题,谈一谈Netflix所处的这个行业。之前说过我认为Netflix最宽的护城河一个是技术,另一个是内容,而显然公司也是围绕这两个重点在发展;但如果我是Netflix的股东,我愿意她单纯地只做一个科技公司,而不要去进军觥筹交错光艳照人的制片业。

为什么?

因为我很讨厌制片业。至少制片业对于公司股东而言是一门憋屈的生意,因为明星要的报酬基本都高到不要脸的地步,制片公司没有定价权。我记得邱国鹭先生在《投资中最简单的事》这本书中说到单纯拍电影的商业模式有内伤,大家看电影都是冲冰冰啊明明啊这些明星,或者冲刚刚啊安安啊这些名导而去,谁都不会冲某一家制片公司去,你听不到有人说“我看电影就冲华谊兄弟”或者“我是长春电影制片厂的脑残粉”。所以美国那么多的电影公司,最后不得不都成为某个媒体集团的附庸,因为仅仅拍片的单一的商业模式根本没法活;但是迪士尼活得好,是因为米老鼠和唐老鸭从来不要求涨工资。

所有人力资源成本贵成狗的行业都不能算是好行业。就像我长期持有一点点曼联足球俱乐部的股份,但是我是在投资吗,绝对不是,纯粹是作为脑残粉来满足一下情怀。从回报率的角度来看,俱乐部可以说是最差的投资,你看鲁尼的工资是每周26万英镑,这些说白了都出自股东的腰包。雅虎CEO Marissa Mayer 2015年的报酬是3600万美元,尚且因为报酬过高而屡遭诟病;但鲁尼2015年一个人的报酬就已经是1700万,问题是曼联还养着十几个小鲁尼,周薪上10万英镑的比比兼是,等于其他大公司同时养十几个几十个顶薪CEO。但是没办法啊足球是个特殊事业,这上阵的几十个大爷就是俱乐部的核心资产,不惜一切代价也要供着。再比如曼联要买尤文图斯的博格巴,要掏1.2亿欧元;这笔交易成了,球迷当然喜闻乐见花的又不是老子的钱,但作为曼联股东应该是无比惆怅。

所以我认为制片业是一个不可爱的行业;但Netflix走上这条坎坷之路,却又是一个必然的选择,因为除此之外其实她并没有其他选择。

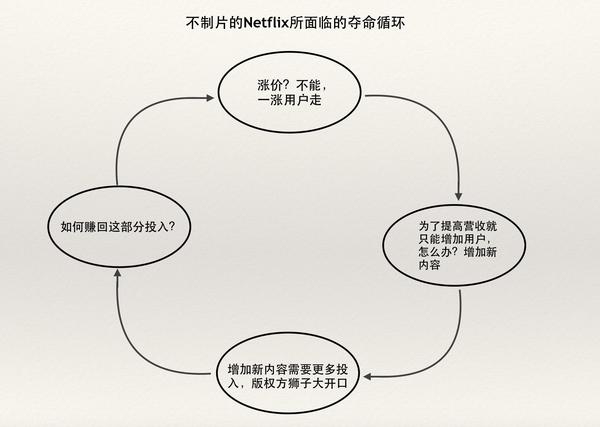

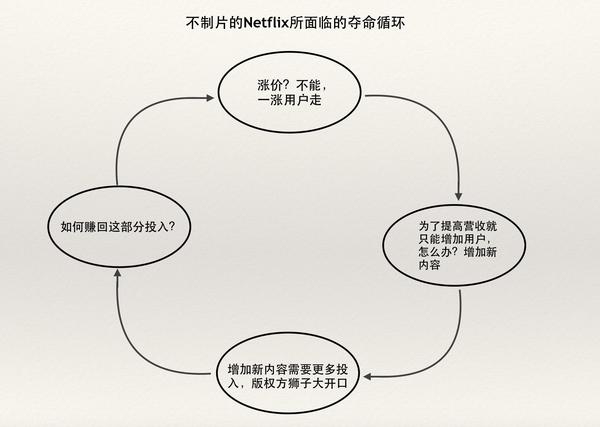

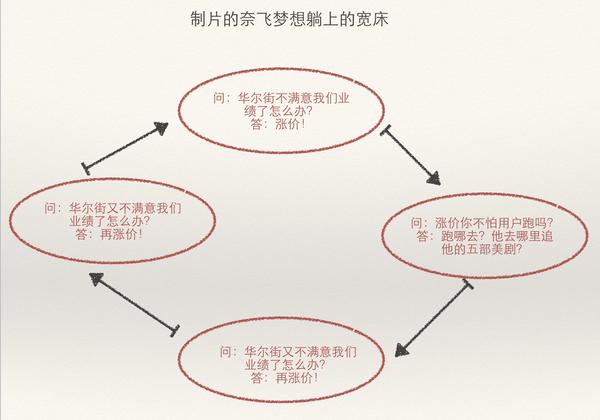

我们都知道对于投资者而言,最好的行业就是垄断行业,垄断意味着定价权,意味着生产者剩余(Producer Surplus),虽然对社会福祉不一定是好事,但对股东而言短期内肯定是件好事。企业有定价权,体现在无论是对外的产品服务定价或是对内的人力资源定价或是对上游的供应商的定价,但Netflix曾经有吗?没有,一直以来不敢涨价,因为很大程度上她就是仗着价格优势灭掉了Blockbuster。Netflix甚至曾经还给了一些用户一生的承诺,保证7.99美元/月不变心,这叫做祖父条款 (grandfather clause,意思是指对某些用户保持老合同的效力)。另一方面,对于上游内容提供商Netflix也没有定价权,内容价格年年涨,如果不走上制片之路,,Netflix就会陷入下面这个夺命循环不可自拔:

曾经的Netflix 被困在这个痛苦的闭环里不可开交,他们只能不停地增加内容并不停地试图增加用户数量,但是永远也别想赚钱。

要打破这个闭环只能靠涨价,要涨价而但有不能让用户流失,只能在内容上培养用户黏度,于是自制内容就成为几乎唯一的出口。所以咱一点都不难理解为啥Netflix要走上自制内容这条不归路;而目前Netflix能够成功的关键,取自首席内容官(chief content officer, CCO) Ted Sarandos的一句话,就在于看是“Netflix变成HBO更快,还是HBO 变成Netflix更快。”

但是这样就能够抢到定价权吗?

先不说之前提到制片业对股东而言未必是个好行业,流媒体+原创内容的模式正在被蜂拥而至的竞争者袭用,因为此行业门槛其实不高,有实力的tech公司基本上是说搞就更搞。所以我们看到Netflix的对手排排队可以走出一个浩荡的队伍:Amazon推出Prime Video streaming,迪士尼、21世纪福克斯和康卡斯特(Comcast)这几个传媒巨头联合推出Hulu和Hulu Plus,HBO推出 HBO Now和HBO Go,Dish推出Sling TV,Google有YouTube Red,并且打算明年上线YouTube Unplugged来做TV streaming,Facebook也正在招兵买马找媒体公司找明星找网红,跟媒体不沾边的沃尔玛收购了Vudu,就连在旁边玩沙的Apple也是虎视眈眈,要来亲自操刀streaming的流言也不是一天两天了,并且之前就与HBO直接勾结在一起搞HBO Now。不错,Netflix仍然是当之无愧的行业老大;但是令人哽咽的是,其屁股上却死死地黏着一窝论实力都屌炸天的其他行业的老大。

Netflix的竞争者方阵

流媒体行业的竞争与肉搏将只会越来越奔放,行业的生产者剩余也只会越来越贫瘠;Netflix苦心经营要打破那个痛苦的闭环,但是打破了真的就能迎来曙光吗?Netflix毋庸置疑是伟大的公司,乃是一种生活方式的创造者,比如在美国有一句俚语,叫做 Netflix and chill,意思是“看看Netflix约约pao”(妹子们千万别听到对方说 Let’s Netflix and chill 就天真的以为只是一起看看片放放松然后欣然赴约了,此说法有特殊含义,请叫我护花小使者),Netflix文化已经深入市井与骨髓。但只是不知道在即将到来冰与火的大局里,Netflix的股东们是否能做到内心的chill;以目前的财务状况与行业现状,我真诚地无套路地为他们捏一把小汗。

奈飞虽然刚猛有余,奈何非我欲啖之鱼。

利益披露:作者在文章发表之时不持有上述股票仓位。

本文行文仓莽,如有不足之处,还请各位海涵斧正。

-----------------------------2016年10月18日第三季报更新风歌线-----------------------------------

奈飞2016年三季度报解读:一个新兵蛋子的宽床理想

陈达

不知道你怎么样,但我反正离开了奈飞是没法活。我目前在奈飞上已经是同时奋起直追五部皆让人心力交瘁的美剧(自己制定一个固定的播出时间,超强自律啊有木有),还不算 Bojack Horseman 这种工作累了或者蹲个马桶都能来一集的口水剧(纯美式好莱坞文化,强烈推荐)。这个季度新出的Stranger Things 、The Get Down 和 Narcos 第二季(与惊为天人的第一季相比追打落水狗的情节有点寡淡无味)都是烂番茄超标的准神作,我感觉不去看就会对不起我天残地缺与支离破碎的人生。

所以作为一个影业新兵,奈飞是拼了老命的;所以奈飞说第三季度我新增用户能来个beat 我一点也不惊讶,这一部接一部的神作都绕地球几圈了,我惊讶的是市场的反映是如此地惊讶。

先来看看财务表现。

数字有点密集,让我们来梳理。作为一个教科书式的成长股,首先让奈飞股价上下翻飞最大的守护天使或者作俑元凶就是四个大字:用户增长。过去这一年公司一遇季报就死给你看就是因为用户增长不行,而昨日盘后股价能旱地拔葱自然也是因为用户增长超过预期。我们来看一下用户增长的情况。

截止2016年第三季度,奈飞共有用户8674万,第三季度增长了356万用户,其中美国用户增长3万,国际320万,多出的1万是四舍五入。花街的预期分别是国内增长30万国际增长200万,普遍非常没有期许的目光,所以最后数据出来后大家都吓得纷纷使用撑杆跳。但是其实如果从增长率上来看,无论是国内还是国际仍然比不上去年Q4和今年Q1;何止是比不上根本就是差了一个天地。尤其是美国国内市场基本已经停止发育。好在奈飞给出的第四季度的 guidance还不错,这段让人美好憧憬的预告片也是撑杆跳的一大动力。

营收和净利没什么好说的,反正不是关键指标(搞笑不,净利不是关键指标),值得一提的是近利润率有一定提升,无论是国内还是国际板块我们都看见了利润率的优化。净利不是关键指标是因为比起奈飞的股价,奈飞赚到的钱少得可怜,所以过去12个月市盈率仍然是一个大于300的数字而未来12个月预期市盈率仍然是一个大于100的数字,好在这个没什么反正我们都习惯了。

让我比较惊讶的是市场好像不怎么去关心奈飞是如何使出吃奶甚至吃毒奶的力气来实现用户增长的。从本季报透露的现金流来看,作为一个教科书式的被用户数量绑架的上市公司,奈飞已经真正毫无保留地 all in了,要么一条路走到黑要么一条路走到飞,确实是非常对得起绑架她的华尔街。

我之前的文章说到过看奈飞的损益表要注意一个权责发生制(accrual accounting,指收入与支出的确认以实际权责发生的时间来进行,而不看现金入账的时间)的时间差,如果公司烧掉一笔资本开支去拍片,他不会直接计入费用,而是资本化以后进行摊销。所以你光看损益表是看不出这段时间奈飞烧了多少钱去拍戏的,我们应该去看现金流量表。而在现金流量表中有一项 additions to streaming content assets (流媒体内容资产增加)和另一项 change in streaming content liabilities (流媒体内容负债变化),这两者之差 = “这段时间老子为了拍个片烧了多少钱“。

我曾经提到奈飞是一头献金牛,是一个倒在地上血流如注的胖子。唉我当时还是太年轻了,这个季度我们才看到什么叫做血流如注的,两倍。从负2.5亿到负5亿,这流法也太难看了啊。有人不经要问这是为什么,很简单啊罪魁祸首还不就是拍片烧的嘛,你当一部又一部神作和准神作是自己从地里长出来的。第三季度比第四季度整整多烧了3.6亿美刀子在新内容制作上。之前奈飞预计2016年全年拍戏烧钱60亿,现在三个季度过去已经烧到49亿,看这蹭蹭上窜的势头今年破预算绝对是冇问题。

By the way,奈飞昨天财报也承诺了2017年要继续烧,预算暂时至少还是60亿(我估计是兜不住的)。作为一个每个月付八块钱“爷爷价”(意思是永远不涨价)的资深奈飞用户,我感到很幸福。一年花不到100刀我就能够享受到60亿的诚意巨献,我至今还是不明白为什么不是每一个地球人都订阅了奈飞的服务。

但是作为奈飞的股东可能就要想一想这钱烧得是不是有意义了。这是一个老问题,你烧的钱跟你拉到的皮条相比是否值得?增加用户不难,就像你上街逢人就发钱肯定能引来吆喝说不定还能引来国际友人, 问题是这烧法是否有意义。经济学上有一个大家耳熟能详的边际效用递减原理 (the law of diminishing marginal utility),意思是说给你一个志玲做老婆你会很受用,给你两个也许会更爽,但是给你三个四个一直到一万个,你的幸福感曲线可能就不涨了,甚至会出现呕吐的现象;企业生产也是一样,一开始你可以搞出规模经济,扩大生产而降低成本从而增加利润率,但是你到一定的规模再增加投入可能成本就压不下来了,继续勉强下去甚至能搞出规模不经济(diseconomies of Scale,此乃严肃学术用词,非我意淫而造)。在奈飞上也是一样,你只看见猪变肥五两但是没看见猪多吃十斤啊,所以这笔账要好好算一算。

已知,奈飞本季度增加了356万用户,同时奈飞多烧了3.6亿在拍片上,不算其他零零总总的获客成本,光拍片这一项奈飞平均要多花100刀才能多获取一个净用户(在努力保住原有用户的基础上增加新用户)。而之前呢,Q1到Q2是 85美元/人,15’Q4到16’Q1是 15美元/人,15’Q3到15’Q4是19.7美元/人,我们可以观测到明显的规模不经济。当然由于制片的较长周期,花出去的钱要到影片与剧集上映才能显出其效用,所以这些数目字不一定在时间上精准;但是我们仍然能从中看出奈飞为了增加用户数所付出的巨大代价,以及与这种代价不相匹配的回报。

代价真的不可谓不巨大,那么多烧掉的钱都是融来的,奈飞一直以来债务杠杆都放得不是很高,所以目前拍片的第一筹资渠道就是贴债务上杠杆。

很多人可能会问那么奈飞能不制片吗?答案是一个大写的不能,我之前提到过如果不拍片奈飞就会被网死在如同西绪弗斯推石头上山的夺命循环里。

只有拍片才是出路。

所以说到底这个行当如果有护城河的话,那就只能是内容,剩下的大数据啊算法啊都是虚架子,别人想模仿就能模仿。而奈飞要能够继续把这个雪球滚下去,必须要有最好的原创内容,必须有涨价的能力,甚至是翻倍地涨,你不能指望着全球市场还会有多大的潜力。这种文化领域要想充分渗透全球市场难比何止是登天,比如在我泱泱的大天朝,奈飞你这次不就缴械投降了吗,硬刚光***肿***你还不是刚不过。所以,这个饼或许还能画下去,但是不能只想着越画越大,更应该去想着越画越厚。而我想,之所以奈飞拿出了奶都能飞的劲头来制作一部又一部的神作,为的肯定是最后能紧紧抓住定价权,从而挖出真正的护城河。虽然目前来看这条小河仍然很浅也很飘摇。

当看到大幅度涨价的可行性之前,我还不想做股东(其实我对制片行业有成见所以无论如何都不打算做股东)。但是我个人非常愿意每个月拿出八块钱甚至是翻一番的价钱来做你奈飞的忠实的用户,为你的发展出自己的一份力。这个世界非常需要这样的公司来提升我们的生活品质,而我至今还是不明白为什么不是每一个地球人都订阅了奈飞的服务。

利益披露:作者不持有并在72小时内不会交易NFLX仓位。

本文行文仓莽,如有不足之处,还请各位海涵斧正。

如转载请署名陈达。

来源:知乎 www.zhihu.com

作者: 陈达

【知乎日报】千万用户的选择,做朋友圈里的新鲜事分享大牛。 点击下载

此问题还有 17 个回答,查看全部。

延伸阅读:

如果《纸牌屋》成功是因为大数据,为什么 Netflix 自制的《铁杉树丛》《女子监狱》等其他剧集却没有大热?

为什么《当幸福来敲门》的主角能够成功?