如何对一家未上市企业进行市值评估? - 知乎

谢邀。private company 的估值方法 CFA、CVA 考试里都有相应内容,我可以先聊聊行业经(八)验(卦),再讲讲学术派的方法。

对天使轮-A 轮的早期公司

早期公司营收弱,且需要大笔资金来拓展市场,往往财务数据有大额亏损,对看好公司商业模式的机构来说甚至是“早期亏得越多,未来赚的越多,因此估值越高”,因为技术类公司研发费用惊人,且雇佣行业资深高层组起的创始团队的成本较高,比如最近大众点评、美团的高层纷纷下海新零售领域的创业公司。因此对这类公司,有三种粗略的估值方式:

- 按核心资源/资产来估,比如按人头来估,尤其对技术类公司适用。早期技术公司看不到成品,更不用提营收预测。往往从微软、google、亚马逊直接相关部门出来做 AI 等技术的中高层就值大几千万甚至上亿 RMB。同理,有些早期分时租赁、共享单车、联合办公空间会用汽车投放量、自行车投放量、工位或运营空间面积来做估值,均属于“按核心资源/资产”的思路来估值。

- 按 P/S 倍数来估,尤其对偏消费类公司适用。不同行业 PS 各有差异,可以对标同业 private company 的水平,或者找二级市场的平均 PS 水平。比如明年收入预测 3 千万 RMB 的公司,2.5 倍 PS,估值给 7.5 千万。

- 按本轮融资额倒推。在早期融资时,通常对未来的资金需求有个预判,结合当前产品阶段可以给自己定义成「天使轮」或「Pre-A 轮」等,再用「常见」的相关轮次稀释比例倒推,就大致可以拍出一个估值了;有时候也会参考同行竞品,看看在这个阶段大家的估值一般是多少,根据团队实际情况再调整。

当然,在现有财务数据不错、未来预测有理有据的情况下,也可强行用 DCF,但往往会虚高的预测未来 3-5 年营收,估值偏差也会很大,因而投资机构并不买账。此外,在竞价机构较多的情况下,创始团队较容易卖出溢价,相反则折价。比如现在非常火的“新零售领域”的创业公司,很少能找到早期报价 1 亿以下的,甚至有 start-up 开口就 2-3 亿,所以估值也会在一定范围内跟随细分领域的行情而波动。

对中后期公司

中后期公司不再以团队价值或资源禀赋为首要估值要素,更看重财报及未来战略,要拿出真刀真枪,因此必须要出具DCF估值模型给投资机构,同时会用可比公司及可比交易的市场法做更严谨的估值。

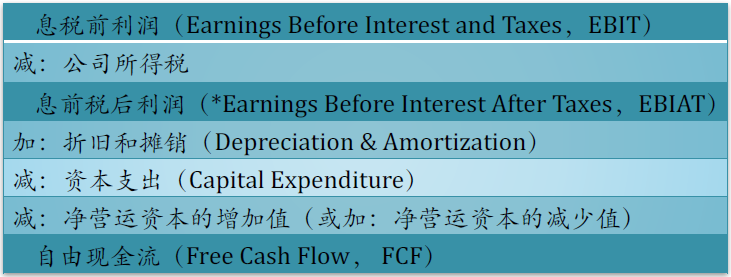

DCF(现金流折现法),就是将未来的销售收入预测转化成自由现金流,再逐年折现到现有时点并加总。其中,转化方法是财务的基本功,这个公式及每步计算在 CFA 和 CVA 考试教材中都有详细解释,懒得翻书的也可以评论里提问。

但 DCF 其实有几个坑,其中这三条限制比较致命:

- 收入预测很难测。智能语音机器人做好了就能知道卖多少吗?滴滴打车一上线就知道能收割多少用户吗?销售收入增长定5%还是25%必须要有可实现的策略和渠道支撑,这就很考验公司把“牛皮”变为“现实”的能力。中后期公司的一轮融资往往不是两星期能搞定的,因为融资规模和估值都不低,因此需要长达几个月与数十家机构谈判、博弈,可能在年初开启融资时做好的今年全年的预测,到真正临近交易时已经是年中,销售预测刚完成了 1/4 不到,这就非常尴尬了,要么被砍估值,要么重新做估值模型。所以往往公司都会把近一两年的收入预测的增幅相对低而平稳,至少近期不会打脸,未来 5 年后的增幅再吹起来。

- 假设公司永远不倒闭。因为 DCF 是要把未来所有年份的现金流折现到当前时点,未来 3 年以后的行业动向谁说的好呢?

- 折现率很难定,且对估值决定因素较大。折现率是将未来现金流折成现值的参数,定高了,估值会低;定低了,又不符合比二级市场风险高的事实。

市场法很好解释,找到同一个细分领域的公司或同类交易的公司进行对标,亏损公司常常对标 PS 倍数,或围绕 EBIT 相关的倍数。但市场法也有几个大坑:

- 有些初创领域没有同类公司,比如共享单车刚出来的时候,很难找到竞品,投放市场不同、技术解决方案不同,那只能用单价推导这种财务模型,比如每辆车每天租几次,一次多少钱,每辆车每天摊薄的搬运成本、维修成本是多少,每年在租时间有几天,来推算每辆车每年运营的收入和支出,从而推算整体收入和开销。

- 一级市场很难获取真实数据或参考价值较低。运营和财务数据是早期公司的重大机密,掌握了竞品的数据,也就掌握了对方的战略打法。因此做估值时很难拿到对方的真实数据,网上公布的估值和融资规模都是有一定水分的,号称只报道真实投融资数据的创投媒体也并非真实。比如“融资规模数千万”,往往只融到 1 千万,“融资规模 2 亿元”,有 1.5 亿就不错。这就对做财务模型的同事非常不友好了。

学术派做法

DCF 就是学术派方法之一,只不过学术派会更加严谨而复杂。包括:

- 查找大量同行业的 public company 的数据来做对标,用Pure-play method来将 public 的数据转为 private 的,这样获得后者的系数

;通过系数计算出股权的成本;

- 再算出合理的 WACC,即加权平均资本成本,包括股权和债权的成本,这才能通过 WACC 折现。

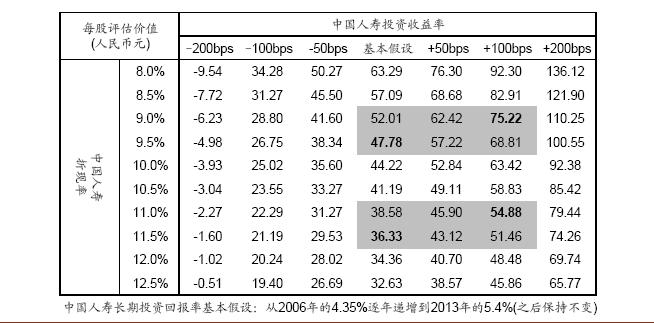

- 此外,还需要做多组双因素敏感性分析,来看各参数对估值的影响程度。

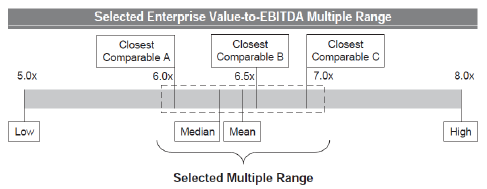

学术派的市场法估值也会用大量估值样本来计算多种比例,比如,EV/Sales, EV/EBITDA, EV/EBIT, EV/FCFF, P/E, P/FCFE 等等,(注意分子分母必须是同层面的参数,权益相关/权益相关,公司整体相关/整体相关,估值是与股权对应的,企业价值是与整体公司对应的,不能交叉对比)。通过这样的方法同时做多种比例的对标,再选取合适的倍数区间,最后推算出合适的估值区间,而不是某个估值数值。落在区间内的价格都是可被接受的,最终交易价格就看双方的博弈能力了。

此外,还需注意一点:同一标的对财务投资人和战略投资人来说估值不同,因为战略投资人可获得与投资标的的协同效应,因而对成长性较好的公司应比财务投资人给出的估值更高,且持有周期更长。

对估值兴趣也可以同时参考我的另一篇回答:

另外,也推荐大家多看财务相关的专业书籍,这份书单中也有直接讲授估值方法的书,会帮助你开阔思路,如何学好财务分析?有什么样的入门书籍和进阶书籍推荐?

当然,最简单粗暴能掌握估值建模的方式就是和我一样去逼自己考试,一想到高昂的报名费(笑脸),也就硬着头学会了,比普通翻翻书的收获还是有本质区别的,估值相关内容可以直接考 CVA(我正在默默备考),也可以考 CFA 二级,涉及 DCF 的内容较多且深入。欢迎多交流!希望我的答案能帮助到你。