风控评分卡教程

随着互联网在传统金融和电子商务领域的不断渗透,风控+互联网的融合也对传统的风控提出了新的要求和挑战。以评分卡为例,互联网形态下的评分卡需要面临更多维数据、更实时数据、更异常数据的挑战。因此,懂得互联网业务下的风控评分卡已经成为互联网风控从业人员的新要求。

在之前的文章中,有好几位业内朋友沟通说要有一篇关于风控评分卡的教程类的文章,于是趁着周末赶紧完成了这篇似是而非的working paper。

一、引言

这两年随着互联网电商业务和互联网金融业务的兴起,原本着力于银行、证券、信托等传统金融领域的风控职能的HC,在这两大块也越来越多,而互联网自身独特属性的加入又给这个已经存在了近一百年的岗位赋予了新的外延与生命。

无论是风控职能中的什么岗位,产品、策略、数据分析、模型等等,最终都是要跟业务挂钩,而孕育风控岗位的金融业务又是一个天生以数据驱动的行业,这也就决定了风控天生的“数字”属性。

这个属性无论是在传统金融领域、新兴的互联网金融乃至更为广泛的电商领域,都无法磨灭其数学的印迹。

“数据驱动业务”是风控的核心,无论是金融风控还是电商风控!数学是定量解决复杂问题最有效的工具,在做风控的过程中你会发现你遗失多年的概率论、矩阵都开始有了新的用武之地。

在当前的互联网环境下,互联网风控已经成为了一项数学、金融学、信息安全、管理科学、行为心理学等多学科交叉的复杂业务,以定量/定性分析的思维,使用传统的经济学分析范式:

- 在横向时间线上需要做到预知风险、监控风险和处置风险;

- 在纵向流程线上做到发现问题、分析问题和解决问题。

而作为风控最重要的工具之一“评分卡”自然而然就是这种套路的产物,所以作为风控从业者,看懂评分卡已经成为了风控从业人员的基本素质之一。

本文以经典的逻辑回归模型为主,完成一套标准评分卡构建。

二、样本准备与数据处理

本文所使用数据来源于某平台某年度数十万信贷样本数据,为保证业务隐私业务指标与关键变量已做脱敏处理,仅用于展示评分卡构建过程。

1. 样本选取

选取一定时间周期内该平台上的信贷样本数据(以人为维度),按照会员号尾号(0-9)切分的方式做随机样本集,最终选取训练集17万,测试集11万,验证集11万。

为了更好表述样本特征,其中以逾期超过X天为bad样本(label为1),逾期小于y天为good样本(lable为0),中间模糊样本暂不进入模型训练。

具体以0-1样本的划分标准以实际业务为准,信贷业务中重点还是看贷后的迁移情况。

2. 变量选取

基于选中的数十万样本,结合业务的经验,选择数百描述性变量,并对变量做进一步衍生工作。

基于不同的业务形式有不同的变量选择,每一个模型会有不同的样式,具体需要结合对业务的理解进行模型构建。此处读者可针对性的学习“特征选择”相关知识。

以下为模型选择的一小部分变量截图,部分敏感变量做脱敏处理:

3. 数据处理

数据处理是模型构建之前最核心的也是最费工时的步骤,需要数据处理人员对于数据的来源、特点、字段本质有着较为深入的理解,才能有效处理好数据, 失去了意义的数据仅仅是数字而已。

3.1 异常数据处理

异常数据指的是因为多种不可预知的原因(数据原因、样本原因、技术原因、历史原因)导致的不能建模数据,常见的主要指的是缺失值和极端值。

3.1.1缺失值处理

这种情况在现实问题中非常普遍,尤其线上征信数据因为征信渠道覆盖不全、超时、前期未取数等多原因经常会出现大批量的数据确实问题,这会导致一些不能处理缺失值的分析方法无法应用。

因此,在评分卡模型开发的第一步我们就要进行缺失值处理。缺失值处理的方法,包括如下几种:直接删除含有缺失值的样本;根据样本之间的相似性填补缺失值;根据变量之间的相关关系填补缺失值。

3.1.2极端值处理

缺失值处理完毕后,我们还需要进行异常值处理。异常值是指明显偏离大多数抽样数据的数值,比如个人客户的年龄为0时,通常认为该值为异常值。找出样本总体中的异常值,通常采用离群值检测的方法。

3.2 探索性分析、变量处理和选择

3.2.1 探索性分析

探索性分析有助于帮助我们对数据结构有较为直观的认知,通过对已有的数据(特别是调查或观察得来的原始数据)在尽量少的先验假定下进行探索,常用的探索性数据分析方法有:直方图、散点图和箱线图等

3.2.2 变量处理

完成了数据异常处理之后并不是直接可以进模型的,需要对特定变量进行处理,如对定性变量进行量化(如婚姻状态,并不能简单的用枚举值1、2、3、4代替)。我个人常用的方法主要有:

1)变量分箱(binning)是对连续变量离散化(discretization)的一种称呼。信用评分卡开发中一般有常用的等距分段、等深分段、最优分段。

如年龄,在外面的业务场景中年龄越小和年龄越大,违约概率都会偏大,所以这块需要做好分箱处理

2)WoE分析是对指标分箱、计算各个档位的WoE值并观察WoE值随指标变化的趋势。在进行分析时,我们需要对各指标从小到大排列,并计算出相应分档的WoE值。

其中:正向指标越大,WoE值越小;反向指标越大,WoE值越大

3.2.3 变量选择

我们会用经过清洗后的数据看一下变量间的相关性。注意,这里的相关性分析只是初步的检查,进一步检查模型的IV(证据权重)作为变量筛选的依据。此处较简单,在此不赘述。

总之,数据处理的过程是占据整个标准评分卡构建的最大的工作量,整体的目标是:排除异常值对模型训练的干扰,将所有变量进行量化处理,自变量对因变量有明显的解释性,变量之间无明显相关性。

三、模型构建与评分卡转换

1. 模型构建

将处理好的变量进入模型,逻辑回归模型较为简单,训练速度也很快,实现逻辑回归模型的工具也很多,在此不多赘述,读者可以根据自己的兴趣选择合适的实现方法。

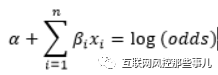

逻辑回归的表达形式如下:

p代表一个样本是bad样本的概率,P越大bad概率越大,x指的是进入模型的各个变量,β为该变量的系数,通过上述表达式,我们知道如果某个变量的β为正值,那么x越大则p越大,代表这个变量越大越坏。

通过工具,我们可以计算出一组训练集对应的变量,下为展示截图:

2. 评分卡转换

上为逻辑回归模型的构建过程,而逻辑回归模型可以通过以下步骤转化为评分卡。

由逻辑回归的基本原理,我们将客户违约的概率表示为p,则正常的概率为1-p。因此,可以设:

此时,客户违约的概率p可表示为:

根据逻辑回归计算可得:

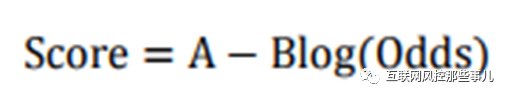

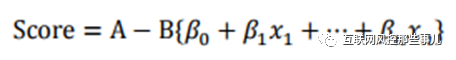

评分卡设定的分值刻度可以通过将分值表示为比率对数的线性表达式来定义,即可表示为下式:

其中,A和B是常数。式中的负号可以使得违约概率越低,得分越高。通常情况下,这是分值的理想变动方向,即高分值代表低风险,低分值代表高风险。

式中的常数A、B的值可以通过将两个已知或假设的分值带入计算得到。通常情况下,需要设定两个假设:

(1)给某个特定的比率设定特定的预期分值;

(2)确定比率翻番的分数(PDO)

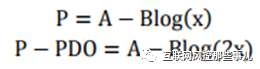

根据以上的分析,我们首先假设比率为x的特定点的分值为P。则比率为2x的点的分值应该为P-PDO。代入式中,可以得到如下两个等式:

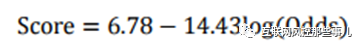

假设我们期望x=(bad/good)=5%时的分值为50分,PDO为10分(即每增加10分bad/good比例就会缩减一半),代入式中求得:B=14.43,A=6.78,这个时候bad/good=10%时score=40

评分卡刻度参数A和B确定以后,就可以计算比率和违约概率,以及对应的分值了。通常将常数A称为补偿,常数B称为刻度。则评分卡的分值可表达为:

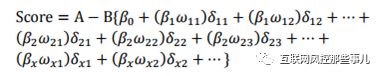

式中:变量x1…xn是出现在最终模型中的自变量,即为入模指标。由于此时所有变量都用WOE转换进行了转换,可以将这些自变量中的每一个都写(βiωij)δij的形式:

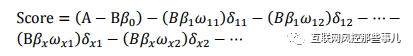

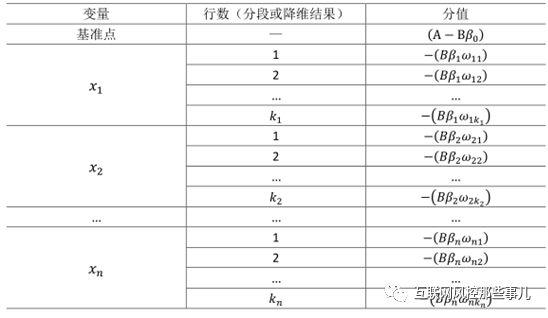

式中ωij 为第i行第j个变量的WOE,为已知变量;βi为逻辑回归方程中的系数,为已知变量;δij为二元变量,表示变量i是否取第j个值。上式可重新表示为:

此式即为最终评分卡公式。如果x1…xn变量取不同行并计算其WOE值,式中表示的标准评分卡格式,基础分值等于(A−Bβ0);由于分值分配公式中的负号,模型参数β0,β1,…,βn也应该是负值;变量xi的第j行的分值取决于以下三个数值:

总的来说整体的思想就是根据每个变量的系数进行评分转换,好的变量我们给与高的评分,坏的变量给与低分或者负分。

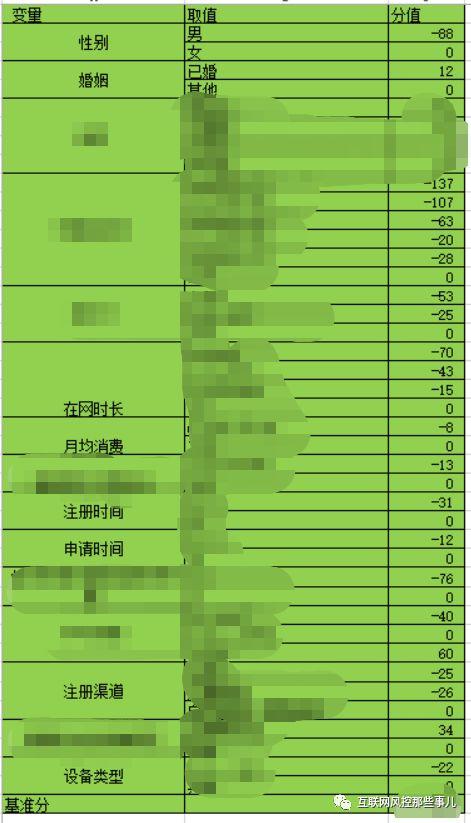

本文构建的评分卡如下(本文的odds设为50):

从上表来看,评分卡的表达形式是很简单的,如学历是硕士加几分这样。但是很多人就以为评分卡是拍脑袋出来的,这是个非常错误的想法,每一个变量的评分多少都是基于模型的结果,所以在此也给部分风控从业者小小的提示一下:评分卡是一个科学的度量工具,不是拍脑袋盲人摸象就能出来的,只知其一不知其二是很可怕的事情。

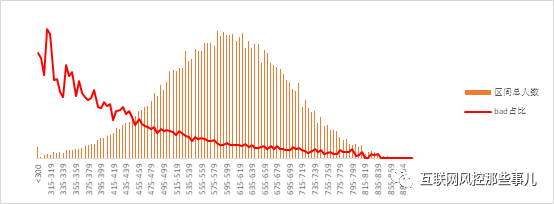

本文样本中在验证集上最终构建的评分卡结果表现如下:

X轴代表不同的评分区间,柱状图代表验证集下该评分区间的人数,折线图代表该评分区间的bad比例,我们发现柱状人数在整体评分区间下基本呈现正态分布,整体bad占比随着评分上升违约率不断下降,证明这是一个较为行之有效的评分卡,可以利用评分卡的结果做更多的策略应用(为保护业务数据隐私,已隐藏)。

上述是根据模型训练出来的结果在验证集中的表现情况,当有一个新的进件申请时,参考上述评分卡,可以对新进件有一个直观的评分,并基于模型表现可以大概预计新进件的违约概率,以此在业务决策中给出决定性的意见。

四、结论与展望

本文以经典的逻辑回归模型为主,结合实际业务数据构建一套评分卡模型,以此来帮助更好的理解评分卡模型的构建流程,以期能够帮助风控从业者更好的理解评分卡的本质、目的和应用。

更进一步的,我们在实际的风控业务应用中,评分卡模型的思路除了传统的申请信用平分之外,已经拓展到更多的业务场景,关键是在于定义好寻求的目标target,如是否团伙、是否羊毛党、是否DDOS攻击等等,并结合对目标的理解寻觅适合的变量。

用评分卡这种通用的方法可以解决在风控领域绝大多数拍脑袋的问题,真正的以数据来驱动业务。当然评分卡的模型可以是多种的,读者在了解评分卡的本质基础上可以尝试做更多试探性的研究。

参考文献

[1]WoodS, Reynolds J. Leveraging locational insights within retail store development?Assessing the use of location planners’ knowledge in retail marketing[J].Geoforum, 2012, 43(6):1076-1087.

[2]MaioV D, Prodan R, Benedict S, et al. Modelling energy consumption of networktransfers and virtual machine migration [J]. Future Generation ComputerSystems, 2016, 56(C):388-406.

[3]Murthi,B. P S, Steffes. Developing a measure of risk adjusted revenue (RAR) in creditcards;market: Implications for customer relationship management[J]. EuropeanJournal of Operational Research, 2013, 224(2):425-434.

[4]朱卫东, 吴鹏. 引入TOPSIS法的风险预警模型能提高模型的预警准确度吗?——来自我国制造业上市公司的经验证据[J]. 中国管理科学, 2015, 23(11):96-104.

[5]丁卫东. 信用评分卡在电商小微企业信贷中的应用[D]. 浙江大学, 2016.

[6]鞠勐. N银行Y支行个人贷款信用风险管理研究[D]. 南京师范大学, 2015.

作者:独孤qiu败,微信公众号:互联网风控那些事儿(anti_fraud_share),互联网行业风控产品经理,定期分享互联网风控相关业界动态、系统设计方案、模型算法。

本文由 @独孤qiu败 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自Unsplash,基于CC0协议