得“量化”者得天下:要致富先学好数学和计算机

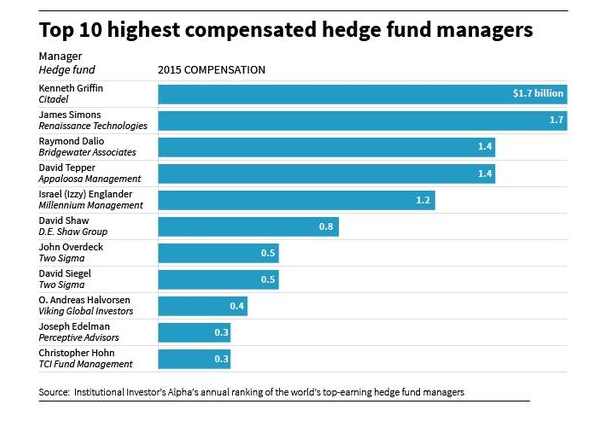

今年5月,《机构投资者》旗下出版物 《阿尔法》公布的“2016年全球收入最高的对冲基金经理”排行榜显示,前十位收入最高的对冲基金经理中,有八位被归为量化基金经理,前25位有一半属于量化分析。榜上有名的企业包括文艺复兴科技(Renaissance Technologies), 德劭基金(D.E. Shaw),西格玛(Two Sigma),千禧年基金(Millennium), Citadel以及Schonfeld等等,这些当中没有一家基金公司参与因子投资( factor investing ),或者叫做smart beta投资,也没有一家基金应用了诺贝尔经济学家创造的理论。相反,这些上榜的基金依赖的是数学与计算机技术的结合。

近年来,量化投资崛起,业内流行一句话:得“量化”者得天下,而文艺复兴科技的Jim Simons则是量化投资的“巨擘”,2015年其以17亿美元的收入与Citadel创始人Kenneth Griffin并列第一。

量化交易(Quantitative Trading)是指借助现代统计学和数学的方法,利用计算机技术来进行交易的证券投资方式。量化交易从庞大的历史数据中海选能带来超额收益的多种“大概率”事件以制定策略,用数量模型验证及固化这些规律和策略,然后严格执行已固化的策略来指导投资,以求获得可以持续的、稳定且高于平均收益的超额回报。

不过,读者可能会问,因子投资(factor investing )又是什么?

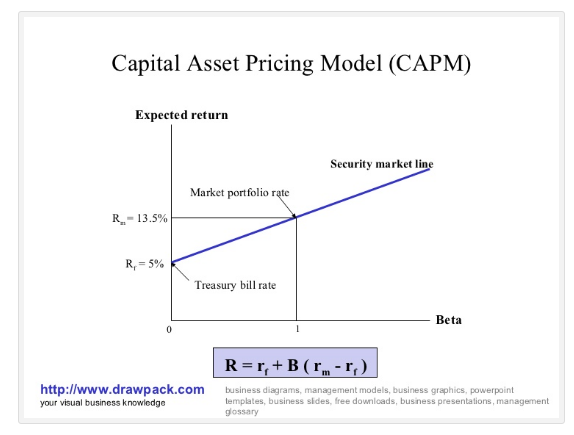

The Mathematical Investor博客写道,金融经济学的基本原理是资本资产定价模型(capital asset pricing model, CAPM)。资产定价模型是由诺贝尔经济学家William Sharpe及其他经济学家在20世纪60年代发展的理论。到现在,将近60年之后,全球的学生还在接受这样的知识:证券的收益是无风险利率(risk-free rate)以及“风险溢价”(risk premium)的线性函数。

该博客称,忘掉资产负债表、新闻、市场情绪、资金流吧,所有的一切都可以浓缩在一个简单的公式当中。自从资产定价模型在著名的Journal of Finance发表之后,这一公式几乎在每本金融教科书都会出现,它是所谓因子投资(factor investing)的基石,也称作smart beta。

不过,金融真的有那么简单吗?该博客还提到,金融市场是极其复杂的系统,数百万的金融从业者相互之间不同步地、不对称地交换信息。成千上万发表在Social Science Research Network的论文都声称,他们以实证的方式验证过他们的理论。当然,这些理论是基于统计上的事后检验(backtests),而这样的检验方式容易被操纵。

在量化投资日益流行之时,“smart beta”投资策略并非没有市场,实际上这一投资策略也涉及到量化方法。Smart Beta是一种介于主动管理和被动投资之间的新的基金投资策略,近年来得到越来越多投资者关注。Smart Beta是加入了一些投资策略,将理念直接设计到指数里,试图通过透明的、基于规则的、量化的方法投资特定领域,来捕捉风险溢价,以保证这个指数能够跑赢现在的市场。

富时集团(FTSE Group)首席执行官 Mark Makepeace曾表示,最终,全球每一美元投资中将有35美分是依照这种策略投资的。

从上述的排行榜就可以看出来,如今已是量化交易的天下,运用数学或者统计模型来模拟金融市场的未来走向,从而预估金融产品的潜在收益,这已经成为了投资界的“时尚”。所以,想要在投资领域大放异彩,看来就不得不好好学习数学和计算机技术了。

via:wallstreetcn

| 您可能也喜欢的文章: | ||||

信息科技十年量化基金占领华尔街,计算机完成人类 |

研究表明数学焦虑并不等于数学成绩差 |

数学即音乐,统计即文学 |

改变人类历史的17大数学方程 |

如何用量化方法进行用户研究 |

| 无觅 | ||||