软件外包企业研究

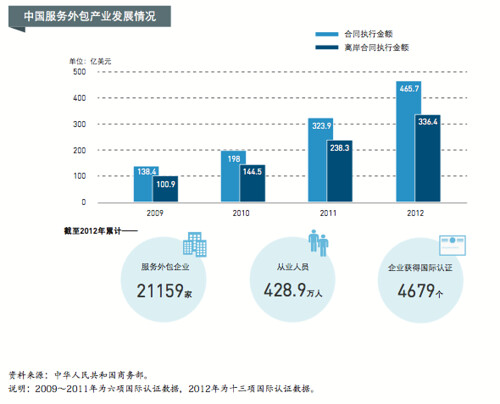

安定的国内环境、稳健的货币政策、庞大的人才库、积极的政策牵引让国际发包方把大量的业务聚集在中国,创造了7年时间市场规模增长近50倍的中国奇迹。 2012年21159家中国企业承接国际服务外包合同金额438.5亿美元,向428万人提供了就业岗位,其中大学(含大专)以上学历 291 万人,占总数的 67.8%,真正配得起高端服务业这一称号。

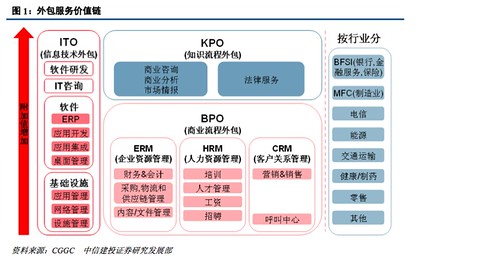

从结构上看,整个行业仍然以ITO这一下游业务为主,占比58.8%,执行金额达到273.6亿美金,其中软件研发占据了ITO业务的绝大部分,偏上游的业务流程外包(BPO)和知识流程外包(KPO)依然处于支配地位,需要通过产业升级不断推动成长。

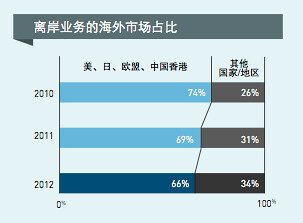

从地域上看,2012年欧美日业务依然占据多半壁江山:

欧美日业务份额有显著的减少,这个现象的背后是贸易额的变化:

- 2012年,中国对美国出口增长8.4%(2010年和2011年为14+%的增长)

- 2012年,中国对欧盟出口下降6.2%(2010年和2011年为14+%的增长)

- 2012年,中国对日本出口增长2.3%(2010年和2011年为20+%的增长)

与此同时中澳贸易额继续保持增长,过去十年中澳双边贸易额年均增速28%。中国的服务外包业就在这样的市场环境中保持着高增长并孕育了一批高市值的的公司:

- 3万元科研经费起家,东软发展成了市值150亿人民币的上市公司;

- 文思海辉经过合并跨过了2万人这个坎儿,成为中型软件外包公司,市值约36亿人民币;

- 95年成立的博彦科技,从微软的测试外包业务起家,目前在美国、日本、新加坡和印度都设立了研发中心,市值40亿;

- 1000多人的海隆软件凭借对日本市场的专注发展迅速,目前市值17亿。

遗憾的是,中国并没能发展出能够引领行业的外包巨头,与印度的对手相比无论是规模、服务的多样性、盈利能力上看都处于绝对的劣势。中国服务外包研究中心称:

2011到2012年,印度在美国上市的服务外包企业(Infosys、Wipro)年度收入规模均大于70亿美元,净利润率在10%-30%之间,人均年销售收入在24万-36万人民币之间。2011到2012年,中国在美国上市的服务外包企业(宇信易诚、柯莱特、软通动力、文思海辉)年度收入规模均小于4亿美元,利润率在10%以下,人均年销售收入大约在6万—18万人民币之间。

上述上市公司的年报也证实了这一观点:

| 年收入 | 员工数 | 人均销售收入 | 人均利润率 | 净利润率 | |

| 埃森哲 | ¥1800亿 | 25万 | ¥70万 | ¥8万 | 11% |

| 东软 | ¥69亿 | 2万 | ¥31万 | ¥1万 | 6% |

| 文思 | ¥21亿 | 2万 | ¥10万 | ¥1千 | 0.92% |

| 博彦 | ¥8亿 | 7千 | ¥12万 | ¥1.5万 | 11% |

| 海隆 | ¥4亿 | 1.5千 | ¥29万 | ¥5万 | 16% |

从人均销售收入的角度看,国内软件外包企业和世界一流有很大的差距,行业佼佼者也只能在人均销售收入上与印度同行平齐,但净利润率非常低。

从这个数据也看出中国企业的规模过小,Infosys最大的客户每年购买18亿人民币的服务,这基本是文思海辉全年的收入,中国的服务企业根本无力承接这样的业务。中国何时能发展出10万以上体量的企业? 届时是否能够维持30万的人均销售收入?这都需要留给时间去解答。

大客户与软件外包企业的关系

软件外包企业的效益和规模是正相关的,规模越大管理成本越低,越有利于发挥杠杆的作用,提高盈利能力,同时规模大的项目时间长,复杂度高,有助于催生创新。获得能够长期合作的大客户对于软件外包企业是至关重要的,博彦的董事长王斌认为:

大客户是集中企业的优势资源,实现客户和自身的发展与共赢,是IT服务业的关键战略,“没有大客户长不大”。服务不是标准化的产品,而是要根据客户需求定制化的服务……………….我们不是为取悦200万个客户,而是要专注2000到5000个客户,但每个客户都能给我很大的价值。在这个行业,无论是国内还是外企,凡是没有关键大客户支撑的企业,规模都做不起来

这种大客户思维在文思,博彦、海隆身上体现的淋漓尽致,上述公司一半左右的收入来自前五大客户。

| 前五大客户(%) | 员工总数 | |

| 东软 | 18.81 | 20,000 |

| 文思海辉 | 41.71 | 20,000 |

| 博彦科技 | 61.71 | 7,000 |

| 海隆 | 47.94 | 2,000 |

Infosys2012年贡献超过1000 万美元的客户比例超过40%,这的确是大客户行业无疑。并且健康的运营应该由大量的大客户组成:Infosys的前五大客户仅贡献了15%的销售收入,前10大客户也不过24%。光每年从Infosys购买1亿美金服务的客户就有13家,正是大量大客户组成了这个外包航母。

“客大欺店”的现象确实存在,Infosys大客户数量和比例的逐年提升并未带来毛利的提升,反而在十年间呈现温和的下降趋势。从 2002 年的 50%下降到 2012 年的 40%,这是否意味着需要减少大客户并尽早分散业务? 王斌的思考很有价值:

我觉得大客户集中对我们来讲,是一个必由阶段。比如说这次收购大展后,超过千万美元的大客户又多了日立、野村、三菱等。在并购过程中,随着大客户的逐步增多,大客户在我们业务中占的比重也随之下降。

应对人民币升值

2013年日元汇率继续下跌,与2012年10月初相比下滑幅度超过20%。对日元结算的公司来说,这意味着20%的收入蒸发了。不仅仅对日业务,欧美业务也面临着同样的挑战。中金董事长曾指出:

外贸企业不要抱太大的幻想。人民币在一个阶段还会继续升值,而且还会较大幅度的升值。加工贸易公司要有思想准备,将来有相当大的一部分中小企业倒闭,转型迫在眉睫。”

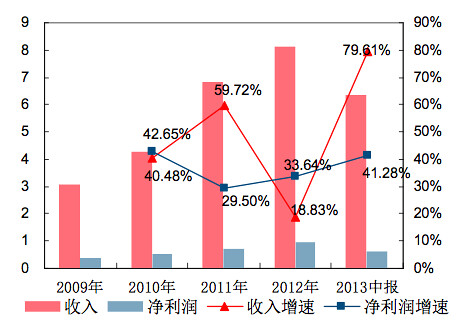

东软们如何应对? 提高销售价格对冲收入损失最直接有效。但中国企业是否能够参与到定价中? 海隆软件最近3年人均销售收入分别为29万、30万、29万;博彦科技2012年人均销售收入较11年减少2万;对欧美的文思海辉也面临同样的问题,这说明处于产业下游的中国企业难以提价对冲损失,这道路走不通。

我们在成都设立了子公司,当时主要是考虑到中西部地区人力资源成本还相对较低,我们将低端的项目放在外地,上海公司主要是承接高端业务,比如进行设计服务、客户需求分析等。

去二三线城市成为目前软件外包企业减少成本最有效的手段。年报显示海隆启动了江苏海隆作为后方开发基地,2012年博彦科技开设了武汉博彦,并向西安博彦增资。年报显示:

博彦科技(武汉)有限公司,2012 年度公司募投项目之一武汉测试基地建设项目逐步实施达产公司的经营业绩有了长足进步。2012 年收入同比增长 196%。

西安博彦信息技术有限公司,2012 年度公司加大向二、三线城市转移力度,随着公司募投项目之一博彦科技全国服务外包交付中心网络扩建项目在西安的逐步达产,西安公司的交付能力逐渐加强,2012 年业绩明显提升,收入同比增长 74.51%。

除了充沛的教育资源和较低的人力成本,二三线城市还提供了可观的财政补贴,营收不过4亿的海隆光各级补贴就拿了1000万。 扩大规模,对冲影响,中信的报告指出:

现有的人均利润是化解人力成本上涨风险的安全垫。如果现有人均利润较高,那么人力成本上涨的影 响可以用人员扩充/扩大规模来化解。如果现有人均利润较低,那么人力成本的上涨可能会引起部分员工的实际 利润为负,而这是无法通过人员扩充/扩大规模来化解的。

向“内”转也成为大趋势,在13年《关于进一步促进服务外包产业发展的复函》中,国务院已将离岸服务外包的占比降至35%,国家服务外包产业发展中心主任王瑞介绍:

目前,我国与印度相比,离岸外包的数量仅为印度的1/5,在岸业务数量则为印度的8倍。”这说明,我国国内市场潜力巨大,蕴含着无限商机。

这一变化在各个公司的财报中都有所体现。东软的国际业务增长1%的同时国内业务激增30%;海隆国内业务增长14%; 海辉的国内业务从2010年的8.6%迅速增长为2012年的29%。国内业务的增加可以有效平衡外汇汇率波动引起的不确定性。

此外,采取远期结汇等积极的财务手段也有助于锁定汇率,减少业务的不确定性。

人员结构

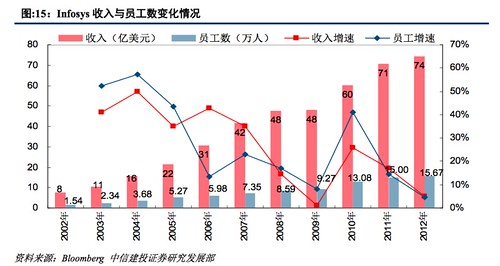

Infosys在2万人的阶段员工增速在50%左右,从6万人开始增速下降到15%左右,其收入增速随之下降为约20%

这并不是特例,软件外包企业的收入与员工数高度相关,因为其普遍采用按人付费的业务模式,生产部门员工越多,收入越高。由于新进员工需要培训,无法直接投入生产,加之随着人数增加,投入无法直接产生价值岗位的人越多,在公司发展过程中往往呈现出人数增速快于收入增速的特征。我们可以据此推断国内IT服务外包企业员工的增长速度:

博彦科技12年财报显示其较11年收入增长18%,员工数增长39%;其收入高速成长10年,11年员工数增长估计高于45%。12年海隆科技员工数增长26%,据此我们可以认推测:

规模小的企业保持30~40%左右的增幅是符合行业特性的

按人收费的特性还决定了生产部门比例越大运营效率越高。当然,公司需要非生产部门完成整个业务流程,比如销售、帐款的处理等,业界如何规划生产部门和必要的浪费之间的比例?

年报显示博彦科技技术人员占比92.96%、海隆科技占90%、东软占82%。根据这些数据可以推测:

非生产部门和生产部门之间1:7左右的比例应当是平衡的。

公司的业务越高端,附加值越高是否意味着高学历员工比例会随之增加? 4家企业员工学历分布和人均销售收入的数据显示这两者之间不存在必然联系:

| 硕士 | 本科 | 大专 | 高中及以下 | 人均销售收入 | |

| 海隆 | 2.3 | 89.9 | 5.1 | 2.6 | ¥292,877 |

| 东软 | 11.0 | 76.8 | 10.7 | 1.6 | ¥310,682 |

| 博彦 | 5.7 | 72.2 | 20.9 | 1.2 | ¥119,655 |

| 文思 | 注1 | 71.4 | 23.4 | 5.2 | ¥100,003 |

(注1:文思创新只披露了本科及以上占71.4)

中信的报告列出了08年中等收入国家离岸外包产业的产出水平,它指出了增加人均销售收入的有效方法:提高更高级的服务,比如IT咨询和商业咨询。

中国企业的发展方向

海隆科技的年报显示

公司客户群有着良好的结构分布,横跨证券、银行、保险、制造业(嵌入式软件)、3G手机内容服务和电子商务等多个行业,且均是各行业中的一流企业

其行业很好的覆盖了外包价值链的上部:

海隆的收入和毛利也很好的解释了这一价值链:

- BFSI:2.4亿收入,41%毛利

- 制造:6千万收入,38%毛利

- 电信:5千万收入,39%毛利

- 流通:4.5千万收入,39%毛利

简单来说,外包服务发展的方向就是不断沿价值链攀升。中信的报告显示:

普遍来说,以金融行业为服务对象的公司能够获得较高的人均利润。譬如银信科技、东华软件、中科金财的人均利润都在10 万元以上。相反的,为科技企业提供人力密集型的技术服务的公司,其利润空间就较小

中国外包企业的客户群也体现了向BFSI、制造、电信集中的特征:

通过媒体我们可以观察到金融企业在大数据和移动方面的尝试:

- 13年03月: 平安与百度合作利用大数据提供金融服务

- 13年08月: 中信银行联合中国联通推出手机钱包

- 13年09月: 保险公司应当建立大数据平台

- 13年11月: 光大银行与中国电信首家签署手机支付战略协

这些技术随即成为了通向价值链上游行业的门票,在中国服务外包研究中心组织的企业调研中,84.9%企业表示对云计算技术十分关注,39.6% 的企业开始研究大数据和移动互联技术,30.2% 的企业在思考物联网技术的应用。

在争取ITO领域的上游业务上,中国企业也在积极尝试到岸业务,到岸员工的单价一般在10万美元上下,同时会会为在中国本土的团队,带来1比10左右的离岸服务订单,年报显示,博彦科技在境外的员工约占总数的10%,而排名前十的中国离岸服务企业在北美、欧洲、日本和印度,合计已有2000人以上规模的到岸市场。

参考

- 中国工商行政管理总局: 全国内资企业生存时间分析报告

- 中国服务外包研究中心: 中国服务外包发展报告

- 中国服务外包研究中心: 中国在美国上市的服务外包企业“集体退市”研 究(上)

- 中国服务外包研究中心: 中国在美国上市的服务外包企业“集体退市”研 究(下)

- 中国服务外包研究中心: IT服务外包需要“大客户”战略

- 中国服务外包研究中心: 创新外包服务模式,应对人民币升值

- 中国服务外包研究中心: 如何帮助服务外包企业实现业务转型与价值链攀升

- 中国服务外包研究中心: 2014年中国服务外包产业十大预测

- 中信建投证券: 我国软件外包行业前途依旧光明——以印度视角审视行业发展

- 中信建投证券: 金融行业的服务外包需求旺盛

- 一财:软件外包企业利润摊薄 上海加大政策倾斜谋求主动升级

- 文思海辉: 文思海辉2012年企业社会责任报告

- 计算机世界: 文思海辉合并之病

- 21世界经济报道: 文思海辉私有化调查:合并难挽的没落结局

- Infosys : Journalist Resources

- 麦肯锡: China skill gap